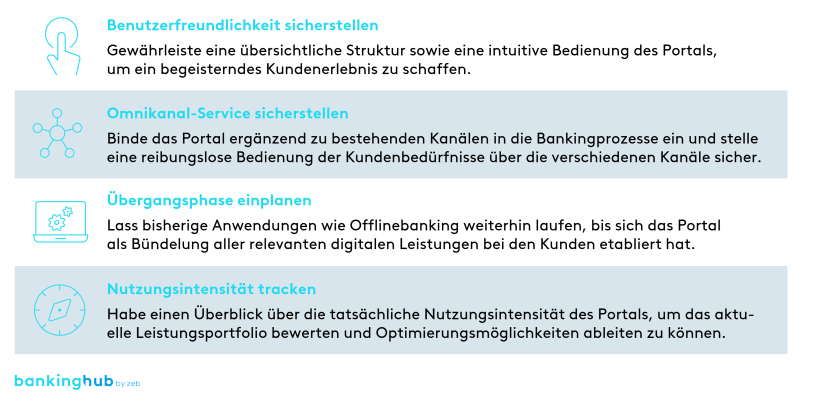

Was sind Portale? Erfolgsfaktoren:

Portale sind heute bereits weit verbreitet, was nicht zuletzt daran liegt, dass Banken Portale vermehrt als kundenbezogenen Hygienefaktor verstehen. Nach dieser Logik setzen Kunden das Angebot eines Portals grundsätzlich voraus, es hebt eine Bank jedoch nicht von anderen Instituten ab. Bietet eine Bank dagegen kein Portal an, so fällt dies dem Kunden tendenziell negativ auf und führt zur potenziellen Kundenabwanderung. Das bedeutet allerdings nicht, dass die Einführung eines Portals ein Selbstläufer ist. Vielmehr können bei dieser komplexen Aufgabe die im Folgenden genannten Aspekte als Richtlinie dienen.

- Benutzerfreundlichkeit sicherstellen: Eine benutzerfreundliche Ausgestaltung hat bei einem Portal oberste Priorität. Dazu gehört, dass das Portal die wesentlichen, vom Kunden gewünschten Funktionen beinhaltet und diese im Sinne eines Single Point of Contact einfach zugänglich macht. Hierfür ist eine intuitive, übersichtliche Strukturierung sicherzustellen, die den Nutzer/die Nutzerin einfach durch das Portal und die entsprechenden Bankingprozesse lotst. Die Einbindung von UX/UI-Experten/-Designerinnen ist dabei essenziell. Außerdem sollten dem Kunden Personalisierungsoptionen zur Verfügung stehen, wie bspw. auf dem zentralen Dashboard der Anwendung.

- Omnikanal-Service sicherstellen: Das Portal dient als neuer Point of Sale sowie Service und stellt eine Ergänzung zu bereits etablierten Kanälen dar. Die reibungslose Einbindung des Portals in die bestehenden Bankingprozesse sollte daher frühzeitig sichergestellt sowie die Wechselwirkung zu den anderen Kanälen detailliert werden. Tendenziell wird ein Portal somit die etablierten Kanäle und Kapazitäten entlasten. Zudem sollten Portale omnikanalfähig sein, sodass sie für den Kunden über Smartphone, Tablet etc. einfach zu erreichen sind und zugleich der Übergang zu anderen Kanälen wie Offlineberatung problemlos möglich ist.

- Übergangsphase einplanen: Ein Portal dient als strategisch wichtiger Kontaktpunkt zum Kunden und bietet alle relevanten digitalen Services einer Bank gebündelt an einem Ort an. Somit wird es perspektivisch einzelne Anwendungen wie das Onlinebanking ablösen. Da Portale idealerweise in der MVP-Logik (Minimal Viable Product) entwickelt werden sollten, besteht bei sofortiger Abschaltung dieser Anwendungen potenziell die Gefahr, dass Kunden das initial gelaunchte MVP als unzureichend einschätzen und abwandern. Das MVP so lange zu entwickeln, bis es auf dem Stand der etablierten Anwendungen ist, stellt ebenso wenig eine zu empfehlende Alternative dar, da hieraus tendenziell lange Entwicklungszeiten und ein langsamer Marktantritt folgen. Bei der Einführung des Portals empfiehlt es sich daher, eine Übergangsphase einzuplanen und somit die einzelnen bestehenden Anwendungen weiterhin laufen zu lassen, bis sich das Portal bei den Kunden etabliert hat und iterativ weiterentwickelt wurde.

- Nutzungsintensität tracken: Für das Portal als neuer Point of Service ist es entscheidend, dass Kunden auch bereit sind, die angebotenen Leistungen online nachzufragen. Im Ergebnis bedeutet dies, dass nicht jede Leistung für das Portal geeignet ist. Die Nutzung von Angeboten sollte daher regelmäßig getrackt und das Leistungsportfolio entsprechend angepasst werden. Eine geringe Nutzung kann hierbei ein Indikator dafür sein, dass die Leistung durch tiefer greifende Beratung zu komplementieren oder das onlinebasierte Angebot der Leistung zu überarbeiten ist.

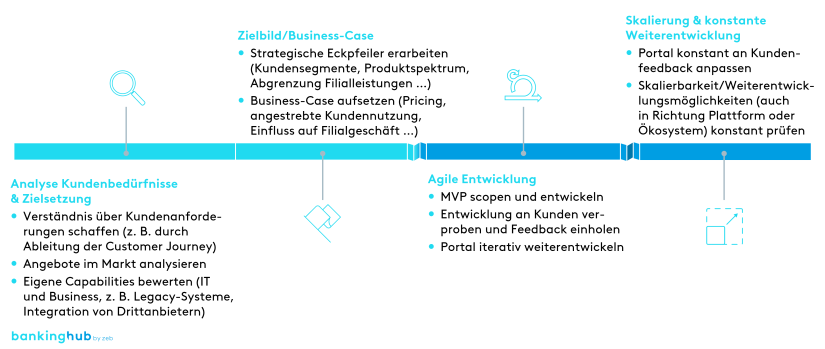

Vorgehensmodell

Für eine effektive Umsetzung und den Aufbau eines Portals empfiehlt es sich, entlang der folgenden vier Schritte vorzugehen:

- Analyse Kundenbedürfnisse & Zielsetzung: Die Bedürfnisse des Kunden sollten als zentraler Bestandteil bei der Ausgestaltung des Portals verstanden werden. Daher sollte zu Beginn ein gründliches Verständnis über die konkreten Wünsche und Anforderungen der Kunden geschaffen werden. Hierfür eignet sich bspw. die Entwicklung von Customer Journeys mittels der Design-Thinking-Methode. Weiterhin sollte der Markt auf etwaige Wettbewerber gescreent werden. Nicht zuletzt sollte eine Bank Verständnis über die eigenen tatsächlichen Fähigkeiten haben, welche für den Aufbau des Portals in Bezug auf IT und Business notwendig sein könnten – wie die Möglichkeit von Legacy-Systemen oder die Zusammenarbeit mit/Integration von Drittanbietern.

- Zielbild & Business-Case: Auf Basis der Analyse sollten dann strategische Eckpfeiler konkretisiert werden – wie das angestrebte Kundensegment und Produktspektrum – und somit ein tragfähiges Zielbild aufgebaut werden. Des Weiteren sollte die Wirtschaftlichkeit im Rahmen eines Business-Case überprüft werden.

- Agile Entwicklung: Die Entwicklung des Portals sollte in einem agilen Vorgehen erfolgen. Konkret bedeutet das, gemäß dem MVP-Prinzip schnell ein funktionsfähiges Portal mit begrenzten, aber den wesentlichen Funktionen zu entwickeln und dieses iterativ gemeinsam mit den Kunden weiter auszuarbeiten.

- Skalierung & konstante Weiterentwicklung: Auch nach dem Go-live des Portals sollte wiederholt Kundenfeedback eingeholt werden, um das Angebot regelmäßig zu „challengen“ und zu verbessern. Möglichkeiten zur Skalierung und konstanten Weiterentwicklung sollten zudem kontinuierlich geprüft werden, wie bspw. die Hinzunahme von Angeboten oder der Ausbau Richtung Plattform oder Ökosystem.

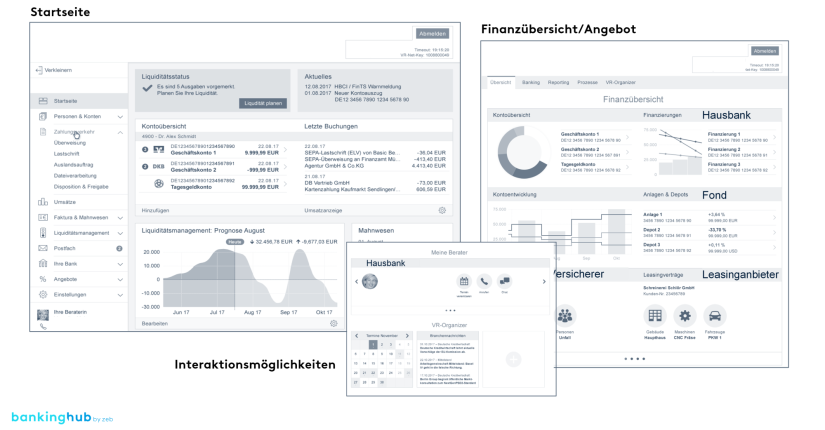

Ausgestaltungsbeispiel im FK-Banking

Dass die Benutzerfreundlichkeit bei einem FK-Portal das A und O ist, wird an diesem zeb-Projektbeispiel gut deutlich. Die übersichtliche Oberfläche erlaubt eine intuitive Navigation durch das gesamte Portal. Die Individualisierbarkeit sowie der modulare Aufbau ermöglichen es, einzelnen Segmenten jeweils relevante Funktionen zur Verfügung zu stellen. Zudem ist die Darstellung des Portals optimiert für Desktops als auch für mobile Endgeräte. Zudem entsteht durch die Integration von (Einzel-)Lösungen weiterer Produktanbieter ein konsistentes Kundenerlebnis für den Nutzer/die Nutzerin.