Kundenanforderungen an digitale Lösungen

Kund:innen sind an digitale Lösungen sowie deren Verwebung mit der physischen Welt gewöhnt. Im Finanzbereich seien hier die diversen Neobanken genannt, mit Revolut eine der weltweit bekanntesten und meistgenutzten. Doch auch vor höheren Vermögensschichten und zugehörigen Angeboten macht der Wandel nicht Halt, wie das Beispiel LIQUID in Deutschland zeigt. Denn Kund:innen fordern digitale Angebote mehr und mehr ein, was wiederum zu Wettbewerbsvorteilen bei Anbietern mit ausgereifteren digitalen Lösungen führt.

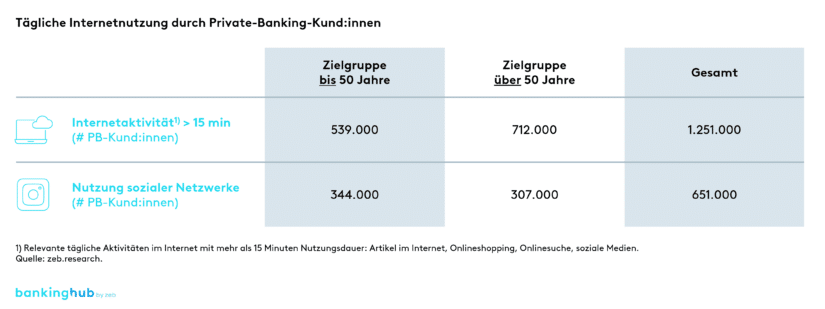

Diese Transformation geschieht nicht nur in der jüngeren Bevölkerung – die ARD/ZDF-Onlinestudie zeigt, dass in 2022 in Deutschland 80 % der über 14-Jährigen das Internet täglich nutzten –, auch bei den über 70-Jährigen liegt dieser Wert noch bei etwas mehr als 50 %. Auf die Private-Banking-Zielkundengruppe umgemünzt bedeutet dies rund 1,25 Millionen Private-Banking-Kund:innen, die sich täglich im Internet bewegen (siehe Abbildung 1[1]). Deshalb dürfen sich Private-Banking-Anbieter mit ihren oft älteren Kundenstrukturen nicht auf ihren bisherigen Erfolgen ausruhen, denn auch diese wollen von den Vorteilen wie ständiger Verfügbarkeit, Einfachheit, Schnelligkeit und Effizienz profitieren.

Entsprechend müssen Private-Banking-Anbieter ihre digitale Entwicklung aktiv planen und gestalten, denn Digitalisierung ist kein Trend, der vorbeigeht, im Gegenteil – wer ihn heute verpasst, wird morgen möglicherweise abgehängt. Für den Wandel sollte der Fokus im Narrativ jedoch nicht primär auf der drohenden Gefahr liegen, sondern vielmehr auf den sich daraus ergebenden Chancen – z. B. höheren Geschäftsvolumen, optimiertem Pricing und dadurch gestärkten Margen, gesteigerter Effizienz in der Organisation, höherer Kundenzufriedenheit oder tiefergehender Interaktion der Kund:innen mit ihrer Bank.

Vertriebliche Digitalisierung im Bestandsgeschäft

„Digitaler Wandel“ ist jedoch einfacher gesagt als getan – die anzugehenden Themenbereiche innerhalb einer Bank sind äußerst umfangreich. Es lohnt sich daher, sich einen Überblick über die Handlungsfelder zu verschaffen und diese zu strukturieren.

Eine solche mögliche Struktur teilt sich auf in die drei Themenbereiche „Interaktion mit Kund:innen“, „Nutzung von Daten“ und „Digitales Angebot“, dargestellt in Abbildung 2. Der Fokus liegt hierbei auf Themen mit direkter vertrieblicher Relevanz – „rein operative“ Digitalisierungsthemen wie Prozessdigitalisierung und -automatisierung sind gesondert zu betrachten (mehr dazu in separaten Artikeln hier, hier oder hier).

Kundentouchpoints: Interaktion mit Kund:innen

Der erste Themenbereich – Interaktion mit Kund:innen – fokussiert auf die Kundenschnittstelle. Er umfasst sowohl von der Kundschaft als auch von der Bank initiierte Kontakte. Zentral ist, dass digitale Kommunikation und physische Interaktion durch die Kund:innen als gleichwertig wahrgenommen werden. Denn wenn der:die Kund:in nicht das Gefühl hat, dass die Bank digitale Kommunikationskanäle ernst nimmt – sei dies mit menschlicher Komponente oder voll automatisiert – so wird er:sie in ebendiese Kanäle auch kaum Vertrauen aufbauen.

Dies hat unter anderem zur Folge, dass:

- Kommunikation in beide Richtungen erfolgen sollte, nicht nur als Informationspush zu Kund:innen hin;

- Kommunikation individualisiert sein sollte, um das Involvement der Kundschaft zu fördern;

- die von den Kund:innen genutzten Kanäle abgedeckt werden sollten (z. B. Chat, App, soziale Medien, E-Banking)

- und der Inhalt der digitalen Interaktion für diese relevant und sinnvoll sein muss.

Auswirkungen ergeben sich insbesondere auf die Rolle der Kundenberater:innen – stehen sie traditionell als Knotenpunkt zwischen der Bank und ihrer Kundschaft, so könnte sich künftig eher eine Art Dreieckskonstellation zwischen Kund:innen, Bank und Beratenden bilden. Das heißt, der direkte Auftritt der Bank gegenüber den Kund:innen, ohne Zutun der Beratenden, könnte gestärkt werden. Dies ist zum Beispiel beim Ausspielen von individualisierten Anlage- und Produktvorschlägen denkbar, aber auch beim Beantworten von Fragen der Kund:innen oder bei der Entgegennahme und der Weiterleitung von komplexeren Kundenanliegen.

Wichtig ist jedoch, dass Kommunikation durch die Bank als zentrale Organisation und die individuellen Berater:innen stets koordiniert stattfindet, denn der:die Berater:in wird voraussichtlich weiterhin die zentrale Ansprechperson für die große Mehrheit der Kundschaft bleiben. Damit kann sichergestellt werden, dass das Erlebnis für Kund:innen verbessert wird, indem sie nach wie vor „alles aus einem Guss“ erhalten und dank stärkerer zentraler Steuerung konsequenter mit relevanten Angeboten auf den für sie individuell wichtigen Kanälen angesprochen werden.

BankingHub-Newsletter Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach „(erforderlich)“ zeigt erforderliche Felder an

Daten mit Data Analytics und KI auswerten

Die Zauberworte „Data Analytics“ und „künstliche Intelligenz“ versprechen schon seit längerem grundlegende Veränderungen – und dies nicht nur in der Finanzbranche. Obwohl das Potenzial beträchtlich ist, steckt die praktische Nutzung bei Banken noch mehrheitlich in den Kinderschuhen. Insbesondere zur Befüllung der zentral gesteuerten digitalen Kundenkommunikation mit individuell relevanten Inhalten und Angeboten – siehe vorherigen Abschnitt – kann dieses Instrument sehr hilfreich sein. Auf vertrieblicher Seite ergeben sich drei wesentliche Handlungsfelder.

1. Transaktionsdaten, der Vermögenslage und persönlichen Merkmalen des:der Kund:in

So können zum Beispiel aus Transaktionsdaten, der Vermögenslage und persönlichen Merkmalen des:der Kund:in Rückschlüsse auf mögliche weitere, noch nicht adressierte Kundenbedürfnisse sowie auf dazu passende Angebote gezogen werden. Es wäre auch denkbar, noch weiterzugehen – so könnten systematisch und voll automatisiert öffentlich verfügbare, unstrukturierte Informationen über Kund:innen laufend analysiert werden. In Betracht kommen beispielsweise Social-Media-Profile, Blogs und andere eigene Internetauftritte oder Berichte in den Medien.

2. Daten zur Zahlungsbereitschaft jedes:jeder Kund:in

Darüber hinaus können Daten ebenfalls dabei helfen, die Bepreisung von Produkten zu optimieren. Im Kern geht es darum, die individuelle Zahlungsbereitschaft jedes:jeder Kund:in zu analysieren und den optimalen Preis als Verhandlungsempfehlung für die Kundenberater:innen zu eruieren. Dies kann einerseits teilweise über die Analyse von kundenindividuellen Daten geschehen, vor allem aber durch eine vergleichende Gesamtanalyse über alle Kund:innen der Bank hinweg.

So lassen sich sinnvolle Preisspannen ableiten und zum Beispiel auch ein internes Benchmarking auf Einzelkundenebene erstellen. Dies wiederum kann als Steuerungsinstrument gegenüber den Kundenberatenden verwendet werden und gibt außerdem Hinweise darauf, wo Sonderkonditionen aus dem Rahmen fallen und wo Preisanpassungspotenzial besteht.

3. Daten zur Kundenzufriedenheit

Schlussendlich lassen sich auch mögliche Kundenabgänge besser vorhersehen, Gründe identifizieren und passende Gegenmaßnahmen ableiten. Die Kundenabwanderung und ein damit einhergehender Ertragsverlust können somit vermindert werden. Zu diesem Zweck ist beispielsweise die Analyse des Schriftkontakts mit Kund:innen denkbar. Weitergehend könnten Telefongespräche ausgewertet werden. Dies erlaubt eine Einschätzung der implizierten Kundenzufriedenheit und ggf. auch die Identifikation der darunterliegenden Ursachen – positiver sowie negativer Natur.

Bremsend könnte hier in der Breite fehlendes, explizites Kundeneinverständnis zur Auswertung der persönlichen Daten wirken – denn ohne dieses ist eine systematische Analyse der persönlichen Kundendaten nicht rechtens. Es ist deshalb bei der eigenen Kundschaft konsequent dafür zu werben, dieses Einverständnis zu erteilen. Dabei sollen insbesondere die für die Kund:innen resultierenden positiven Aspekte hervorgehoben werden, und die Erteilung des Einverständnisses muss möglichst einfach und niederschwellig sein (mittels einer guten digitalen Lösung).

Entwicklungsfelder für das digitale Angebot

Wenn eine Bank stärker mit ihren Kund:innen interagiert, so ist es nur logisch, dass dies aus Kundensicht nicht nur die Kommunikation, sondern auch das Produktangebot beinhalten muss. Für Kund:innen besonders wichtig sind hier die Aspekte der Verständlichkeit und einfachen Bedienung, der Möglichkeit zum fließenden Wechsel zwischen verschiedenen Kanälen und der direkten Abschlussfähigkeit ohne analoge/zeitverzögerte Zwischenschritte. Diese Anforderungen müssen bei den drei Entwicklungsfeldern im Produkt- und Dienstleistungsangebot berücksichtigt werden.

1. Entwicklungsfeld: bestehendes Angebot

Das erste Entwicklungsfeld umfasst das bestehende Angebot – dieses in die digitale Welt zu überführen, sollte der erste und grundlegende Schritt in der Angebotsdigitalisierung sein. Es wird erwartet, dass allein schon die Möglichkeit zum digitalen Abschluss zu Mehrabschlüssen führt – wenn diese Möglichkeit der Kundschaft Interesse weckend vorgestellt wird (siehe wiederum Themenfeld 1).

Der Befolgung eines Kaufimpulses des:der Kund:in soll nichts im Wege stehen (z. B. durch Verzögerung durch Öffnungszeiten, Pflicht zum Kanalwechsel beispielsweise auf das Telefon). Dies ermöglicht Kund:innen auch, einfach mal einen Produkttest in Eigenregie durchzuführen, ohne dafür direkt den:die Berater:in involvieren zu müssen. Dieser Aspekt kann insbesondere bei der Neukundengewinnung entscheidend sein.

2. Entwicklungsfeld: Entwicklung neuer digitaler Angebote

Das zweite Entwicklungsfeld betrifft die Entwicklung komplett neuer digitaler Angebote. Beispiele hierfür sind digitale Assets (nebst Kryptowährungen z. B. tokenisierte Kunst), automatisierte Portfolioempfehlungen oder Livesimulationen. Besonders wichtig hierbei ist eine möglichst niedrige Einstiegshürde, denn Neues schafft für Kund:innen neben Chancen auch Unsicherheit.

Die Möglichkeit, etwas Neues auszuprobieren, ohne erhebliche Kosten hinzunehmen und ohne langfristige Verpflichtungen einzugehen, ist ein wichtiges Mittel, um dieser Unsicherheit zu begegnen und Vertrauen in neue Angebote zu schaffen. Auf diesem Weg lässt sich für Private-Banking-Anbieter ein zusätzlicher Ertragspfeiler erschließen.

3. Entwicklungsfeld: Schaffung digitaler Private-Banking-Ökosysteme

Das dritte Entwicklungsfeld ist die Schaffung digitaler Private-Banking-Ökosysteme und deren Verwebung mit der physischen Welt. Mehrwertdienste sind für Private-Banking-Anbieter bereits seit langem etablierte Zusatzangebote für ihre Kund:innen, die einen zusätzlichen Lock-in-Effekt bieten sollen. Es geht nun darum, diese ebenfalls in die digitale Welt zu überführen und um digitale Angebote zu erweitern.

So kann eine umfassende Private-Banking-App die einfache digitale Anmeldung zu den „üblichen“ Netzwerkevents ermöglichen, darüber hinaus aber zum Beispiel auch exklusive Einladungen zu hochkarätigen Kunstversteigerungen oder zu Möglichkeiten des philanthropischen Engagements ausspielen.

Was gilt es für Private-Banking-Anbieter nun zu tun?

Für die meisten Institute wird der Weg wohl über eine stetige, evolutionäre Weiterentwicklung führen – ein großer, disruptiver Paukenschlag kommt für die wenigsten infrage. Umso wichtiger ist es, die nur begrenzt verfügbaren finanziellen und personellen Ressourcen zielgerichtet und effizient einzusetzen.

Entlang der in diesem Artikel dargelegten Handlungsfelder ist eine umfassende Erhebung des Status quo angezeigt. Dem ist eine fundierte Analyse der digitalen Bedürfnisse der eigenen Kundschaft gegenüberzustellen – auch unter Berücksichtigung der erwarteten Entwicklung der Kundenbedürfnisse im digitalen Raum. Dies sollte kein reiner Managementprozess sein, sondern unter aktivem Miteinbezug von Kund:innen stattfinden. Nur auf dieser Basis lässt sich ein verlässliches digitales Zielbild erarbeiten – denn wer Kundenbedürfnisse umfassend und zuverlässig auch digital befriedigen kann, erarbeitet sich klare Wettbewerbsvorteile.