Was sind Stablecoins?

Stablecoins sind auf der Blockchain abgebildete Token, die in ihrem Wert an einen anderen Vermögenswert gekoppelt sind. Rückblickend markiert die Lancierung der Krypto-Stablecoins Tether im Jahr 2014 und USDC im Jahr 2017 den Beginn von Stablecoins. Die damaligen Kryptoinvestor:innen waren mit Volatilität in den Marktpreisen ihrer Investments konfrontiert. Zudem gab es keine Möglichkeiten, Kryptowerte schnell und günstig in Fiatwährungen zu wechseln. Tether und USDC formten die ersten stabileren Anlagealternativen des DLT-Ökosystems.

Erst ab dem Jahr 2019 zeigten Finanzinstitute Interesse an Stablecoins. Ausschlaggebend hierfür war u. a. das Libra-Projekt des Konzerns Meta, welches die Etablierung eines weltweiten Zahlungssystems auf Basis eines USD-Stablecoins in Konkurrenz zum bestehenden Finanzsystem avisierte. Auch wenn Libra angesichts des regulatorischen Drucks gescheitert ist, hat das Projekt den disruptiven Charakter von Stablecoins aufgezeigt.

Die Relevanz von Stablecoins haben daraufhin die Zentralbanken erkannt. Im Jahr 2023 wurden mehr als 100 Initiativen von Zentralbanken gezählt, welche CBDCs pilotierten.[1] Die Ansätze dabei sind vielseitig. Beispielsweise verfolgt die EU/EZB eine CBDC-Initiative zur Einführung eines digitalen Euro für Retailkunden und kündigte im Januar 2024 an, mehr als 1,1 Milliarden Euro in diesen zu investieren. Im Vergleich dazu verfolgt die Schweizer Nationalbank ein Projekt mit Fokus auf Wholesale-Banking, also v. a. Interbankentransaktionen.

Stablecoins, Buchgeldtoken, CBDCs – Definitionen und Abgrenzung

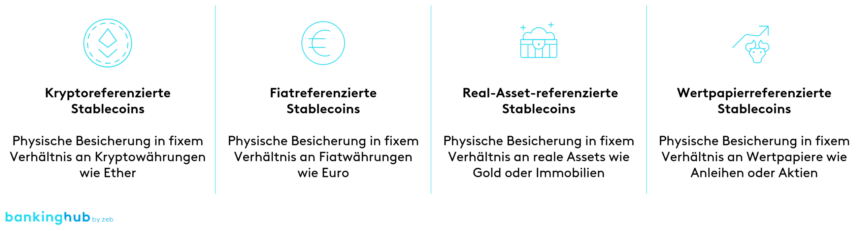

Grundsätzlich lassen sich Stablecoins nach dem zugrunde liegenden Vermögenswert unterscheiden.

Durch die Kopplung von Stablecoins an einen Basiswert partizipieren sie von dessen Wertentwicklung oder Stabilität. Die Besicherung von Stablecoins muss nicht physisch, sondern kann auch algorithmisch erfolgen. Bei der Besicherung ist neben der zu deckenden Höhe auch die Art des Basiswerts ein wesentliches Element. Stablecoins mit einer Kryptodeckung bedingen oftmals eine Deckungshöhe von 100 % oder mehr.

Algorithmisch gedeckte Stablecoins verwenden Mechanismen, welche basierend auf Zielpreisen im Stablecoin-Protokoll u. a. automatisch das Angebot durch Minting bzw. Burning der Stablecoins anpassen. Aufgrund diverser Skandale wie des Terra-Luna-Niedergangs in 2022 haben sich viele Länder dazu entschieden, nur physisch gedeckte Stablecoins zu akzeptieren.

Stablecoins verfügen neben dem Basiswert über folgende Charakteristika:

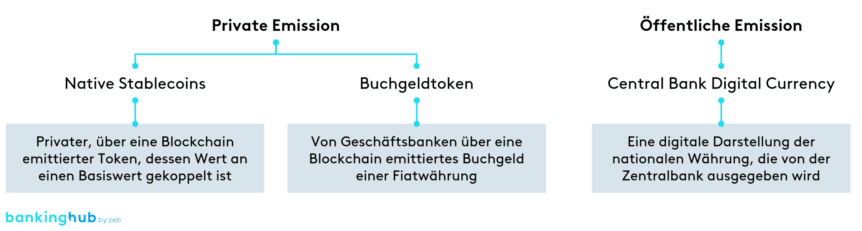

Native Stablecoins und Buchgeldtoken basieren auf privater Emission. Dabei beschreiben native Stablecoins (bspw. Tether oder USDC) eine Inhaberschuldverschreibung gegen ihren Emittenten. Sie werden über eine Kryptobörse gekauft, und im Gegenzug wird ein Kryptowert oder eine Fiatwährung veräußert.

Buchgeldtoken stellen eine Einlagenforderung gegen das ausgebende Institut dar und sind primär als Zahlungsmittel zu verwenden (bspw. Schweizer Buchgeldtoken). Sie werden entsprechend durch die Einlagen der Geschäftsbanken bei der Zentralbank abgewickelt und fallen indirekt unter die regulatorischen Anforderungen an Buchgeld.

CBDCs werden durch die Zentralbanken ausgegeben und stellen eine Einlagenforderung des:der Inhabenden gegen die Zentralbank dar. Hierbei kann zwischen Wholesale CBDCs zur Verwendung für Geschäftsbanken und Retail CBDCs zur Verwendung für alle Wirtschaftsteilnehmenden unterschieden werden. Es ist zu berücksichtigen, dass nicht alle Zentralbanken mit ihren jeweiligen CBDC-Projekten denselben Umfang, dieselbe Zielgruppe und denselben Zweck verfolgen (Vergleich siehe oben, SNB vs. EZB).

Bei CBDCs (bspw. dem digitalen Euro) kann die zugrunde liegende Technologie auf bestehende Zahlungssysteme aufsetzen. Hierdurch ergeben sich Implikationen für die Anwendungsfälle von CBDCs, da diese ohne DLT-basierte Technologie nicht die Vorteile programmierbaren Geldes bieten und keine Brücke zwischen Decentralised Finance und Traditional Finance bilden können. Im Folgenden betrachten wir DLT-basierte CBDCs.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Regulierung von Stablecoins in der EU und der Schweiz

Das regulatorische Umfeld für Stablecoins und deren Emittenten gestaltet sich weltweit dynamisch. Es wurden zunehmend Regulierungen bezüglich der Ausgabe, Verwahrung sowie des Managements von Stablecoins in Kraft gesetzt.

In der EU werden Stablecoins ab 2025 durch das Inkrafttreten der MiCAR einheitlich reguliert. Die MiCAR wird neue Anforderungen an Emittenten von Stablecoins stellen. Diese umfassen zum einen E-Money Token, welche eine Zahlungsfunktionalität innehaben und an Fiatwährungen gekoppelt sind. Zum anderen bestehen Asset-referenzierte Token, die eine Stabilität zu einem Basiswert gewähren.[2] Für diese Stablecoins ist eine Liquiditätsreserve des gekoppelten Werts im Verhältnis von 1:1 vorzuhalten. Gemäß MiCAR sind algorithmusbasierte Stablecoins verboten, ebenso wie von Stablecoins ausgehende Zinszahlungen oder vergleichbare Leistungen.

In der Schweiz sind Stablecoins seit dem Jahr 2019 durch Zirkulare geregelt. Gemäß der Schweizer Praxis zu prinzipienbasierter und technologieneutraler Regulierung, welche durch den DLT-Akt im Jahr 2021 gestärkt wurden, hängen die regulatorischen Anforderungen an Stablecoins von der wirtschaftlichen Funktion sowie dem Zweck eines Stablecoins ab. Fiatreferenzierte Währungen können zum Beispiel je nach Ausprägung entsprechend dem Bankengesetz, dem Kapitalanlagegesetz oder dem Finanzinfrastrukturgesetz behandelt werden.

Die FINMA differenziert (noch) nicht zwischen Tokentypen, wie das in der EU der Fall ist. Vielmehr wendet sie das Prinzip „gleiches Risiko, gleiche Regeln“ an. Anders als in der EU gibt es keinen kategorischen Ausschluss von Stablecoin-Typen (u. a. algorithmusbasierten Stablecoins). Die Gesetzgebung zu Stablecoins in der Schweiz steht im Fokus der FINMA, welche in diesem Jahr die Einführung einer Lizenz für Emittenten von Stablecoins vorsieht.

Use-Cases und Leistungsversprechen

Aus zeb-Sicht werden Stablecoins in Zukunft relevant sein. Anhand fünf konkreter Use-Cases wird verdeutlicht, welche Dienstleistungen und Finanzinstitute betroffen sind:

- Kapitalmarkt: Insbesondere Großbanken mit Kapitalmarktgeschäft, Brokern und Börsen ermöglicht die DLT-basierte Abwicklung des Cash Leg via Buchgeldtoken sowie CBDCs die Realisierung von Real-Time Clearing und Settlement mit einer geringen Anzahl an involvierten Intermediären. Auch im hochautomatisierten Kapitalmarktgeschäft können durch Smart Contracts weitere Automatisierungspotenziale bei DLT-basierter Geschäftsabwicklung gehoben werden.

- Kryptohandel: Investor:innen und Asset Manager nutzen native Stablecoins als Safe-Haven Asset von Investitionen in Kryptowerte. Native Stablecoins können zur kostengünstigen und effizienten Absicherung von Währungsrisiken auf den Devisenmärkten verwendet werden.

- FX/Treasury: Internationalen Unternehmen und Finanzinstituten ermöglichen native Stablecoins die günstige Bereitstellung von Liquidität in Realtime, unabhängig davon, in welchem Land die Liquidität erforderlich ist. Hierdurch können u. a. Handelsgeschäfte und Zahlungsströme beschleunigt sowie transparenter gemacht werden.

- DeFi-Apps (dApps): Die Etablierung von nativen Stablecoins in traditionellen Finanzsystemen ermöglicht FinTechs und Neobanken, ihren Kunden einen erleichterten Zugang zu DeFi-Dienstleistungen wie Krypto-Staking oder -Lending bereitzustellen und sich von etablierten Finanzinstituten durch innovative Produkte zu differenzieren.

- E-Commerce: Finanzinstitute mit Zahlungsverkehrsabwicklung im E-Commerce bietet sich die Möglichkeit, sowohl effizientere als auch günstigere Transaktionen mit Buchgeldtoken und CBDCs abzuwickeln. Auch der Vorteil des programmierbaren Geldes kann zur Anwendung kommen, und damit können bspw. Bonusprogramme für Kunden zielgerichteter sowie transparenter gesteuert werden.

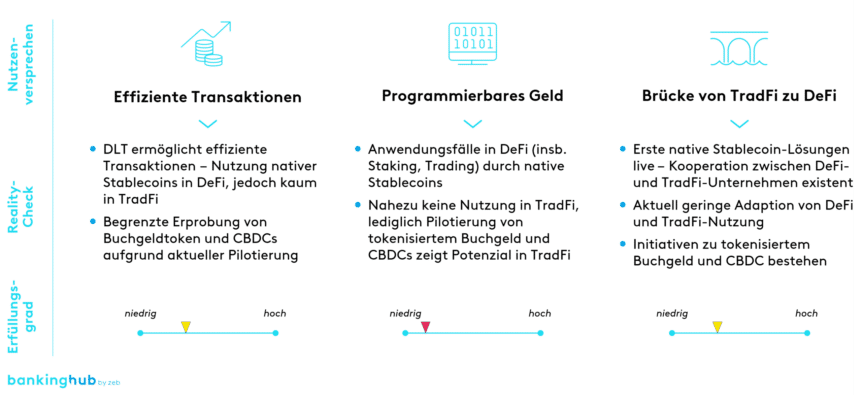

Aus den betrachten fünf Use-Cases lassen sich die in Abbildung 3 aufgeführten drei Leistungsversprechen hervorheben:

Reality-Check und Ausblick

Stablecoins haben in den vergangenen Jahren sowohl an Relevanz als auch an Marktkapitalisierung gewonnen. Die fortschreitende Regulierung schafft zunehmend rechtliche Sicherheit und Vertrauen in ein DLT-Ökosystem, in dem Stablecoins vermehrt vielfältige Use-Cases offerieren.

Doch wie ist der aktuelle Stand der Entwicklung von Stablecoins zu bewerten? Aufgrund spezifischer Vorteile der unterschiedlichen Ausprägungsformen existieren für diese verschiedene Use-Cases.

Ein Reality-Check von Stablecoins ist entlang der Leistungsversprechen erfolgt:

Der Reality-Check zeigt, dass Stablecoins die aufgezeigten Leistungsversprechen nur begrenzt erfüllen.

Eine Umfrage im Rahmen der European DLT & Digital Assets Study 2024 von zeb zeigte zudem, dass wenige Finanzinstitute derzeit Pilotprojekte initiiert haben und auch nur 11 % der befragten Institute in Europa sich in Zukunft im Kontext von Stablecoins positionieren wollen. Grund für diese abwartende Haltung ist die klassische Rollenverteilung zwischen Finanzinstituten und Zentralbanken. Es wird davon ausgegangen, dass die Währungspolitik und Geldschöpfung weiterhin bei den Zentralbanken liegen werden.

Stablecoins befinden sich somit erst am Anfang einer langen Reise. Sie sind jedoch immanent wichtig für die weitere Entwicklung des DLT-Ökosystems, u. a. im Kontext von tokenisierten Wertpapieren.

zeb erwartet in Zukunft eine steigende Relevanz des Dreiklangs von nativen Stablecoins, Buchgeldtoken sowie CBDCs und schätzt, dass bis zum Jahr 2030 in der EU und der Schweiz eine Marktkapitalisierung von bis zu 800 Milliarden Euro erreicht wird. Für die Realisierung einer solchen Marktkapitalisierung ist die Umsetzung DLT-basierter CBDC-Projekte erforderlich, welche das Potenzial aufweisen, in naher Zukunft den Automatisierungsgrad und die Art der Bezahlung global zu transformieren.

Auch die Adaption nativer Stablecoins wird in ihrer Häufigkeit weiterhin stark steigen. Native Stablecoins sind erforderlich für die Etablierung von tokenisierten Wertpapieren an den Finanzmärkten. Zudem werden sie verstärkt zur Absicherung von Investor:innen gegen die Inflation nationaler Währungen als Safe-Haven Asset verwendet.

Für Finanzinstitute stellt sich die Frage, wie man sich bereits heute positionieren und die zukünftige Nutzung von nativen Stablecoins, Buchgeldtoken sowie CBDCs vorbereiten kann. Aus zeb-Sicht sind für eine frühzeitige Auseinandersetzung mit diesem Thema folgende Schritte erforderlich:

- Szenarienentwicklung: Entwicklung von Szenarien zur zukünftigen Nutzung von nativen Stablecoins, Buchgeldtoken und CBDCs sowie Einschätzung erwarteter Wahrscheinlichkeiten

- Betroffenheit Geschäftsmodell: Analyse der Implikationen der entwickelten Szenarien auf das bestehende Geschäftsmodell entlang der Wertschöpfungskette

- Priorisierung Handlungsfelder: Ableitung und Priorisierung potenzieller Handlungsfelder anhand der Betroffenheitsanalyse des Geschäftsmodells

- Impactanalyse Betriebsmodell: Analyse des Impacts auf das bestehende Betriebsmodell unter Berücksichtigung von Compliance-Anforderungen und rechtlichen Fragestellungen

- Gap-Analyse IT-Systeme: Identifikation systemischer Anpassungsbedarfe mit Fokus auf der DLT-Integration in und -Anbindung an die bestehende Systemlandschaft