LSI-Stresstest als Grundlage der Eigenmittelzielkennziffer

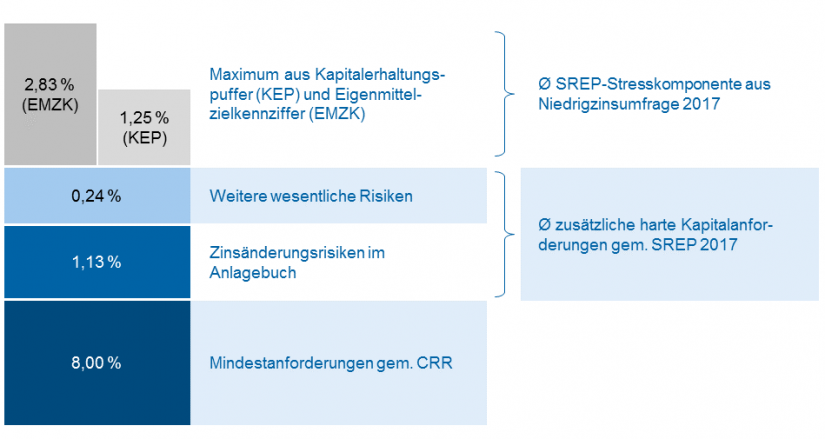

„Und täglich grüßt das Murmeltier“ – zwar nicht täglich, aber im üblichen Zweijahresrhythmus steht der LSI-Stresstest (ehemals Niedrigzinsumfrage) 2019 wieder vor der Tür und bedeutet für die teilnehmenden Institute einen nicht zu unterschätzenden zusätzlichen Aufwand. Die Erhebungspraktik ist bereits aus den Jahren 2015 und 2017 bekannt und sollte auch 2019 nicht wesentlich davon abweichen. Der aufsichtsrechtliche Stresstest wird unter anderem als Informationsgrundlage zur Ermittlung der Eigenmittelzielkennziffer verwendet. Diese gibt an, wie viel Kapital ein Institut aus aufsichtsrechtlicher Sicht zusätzlich vorhalten sollte, damit es auch langfristig und unter Berücksichtigung möglicher Verluste in Stressphasen jederzeit die SREP-Gesamtkapitalanforderungen erfüllen kann. Es handelt sich dabei zwar nicht um eine harte SREP-Kapitalanforderung[1], bei einer Unterschreitung behält sich die BaFin jedoch vor, ihre Aufsichtsintensität zu erhöhen. Die Eigenmittelzielkennziffer wird daher auch als weiche SREP-Kapitalanforderung[2] oder SREP-Stresskomponente bezeichnet. Darüber hinaus hat der Stellenwert der Eigenmittelzielkennziffer durch die finale Veröffentlichung des neuen Risikotragfähigkeitsleitfadens der BaFin im Mai 2018 an Bedeutung gewonnen. Im Planszenario der normativen Perspektive ist die Eigenmittelzielkennziffer einzuhalten. Dies haben die Institute anhand der Kapitalplanung nachzuweisen. Prüfungsfeststellungen zeigen, dass die Aufsicht ein Unterschreiten der Eigenmittelzielkennziffer im Planungszeitraum für schwer begründbar hält, da die zukünftige Ausgestaltung der Stresstests noch nicht absehbar ist. Basierend auf den Ergebnissen der Niedrigzinsumfrage 2017 erhielten die national beaufsichtigten deutschen Institute eine durchschnittliche Eigenmittelzielkennziffer von ca. 2,8 % (siehe Abbildung 1).

Die auf dem SREP basierenden harten Kapitalzuschläge betrugen laut BaFin-Veröffentlichungen[4] für das Jahr 2017 im Durchschnitt etwas mehr als 1,1 % für Zinsänderungsrisiken im Anlagebuch sowie für weitere wesentliche Risiken knapp über 0,2 %. Die Gesamtkapitalanforderung inkl. SREP-Zuschlägen und der Eigenmittelzielkennziffer lag 2017 damit im Durchschnitt bei rund 12,2 %. Dabei erscheint das „Ende der Fahnenstange“ noch nicht erreicht: Die damit bereits im vergangenen Jahr mehr als 50 % oberhalb der „reinen“ CRR-Mindestanforderung (8,0 %) liegenden Kapitalanforderungen werden in Zukunft noch weiter ansteigen.[5]

Die Nachhaltigkeit des Geschäftsmodells ist damit in einem Umfeld niedriger Zinsen ein maßgeblicher Treiber für die aufsichtsrechtlichen Kapitalanforderungen. Institute sind somit gut beraten, sich intensiv mit ihrem Geschäftsmodell auseinanderzusetzen und notwendige Rentabilisierungsmaßnahmen zu erarbeiten. Entsprechende Maßnahmen sollten sich dann in der Mittelfristplanung und den Stresstestergebnissen widerspiegeln und so auch die Höhe der geforderten Kapitalaufschläge beeinflussen. Die sorgfältige Befüllung der Erhebungsbogen ist damit auch ein Hebel, um höheren Kapitalanforderungen entgegenzuwirken.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Prüfungszeitraum

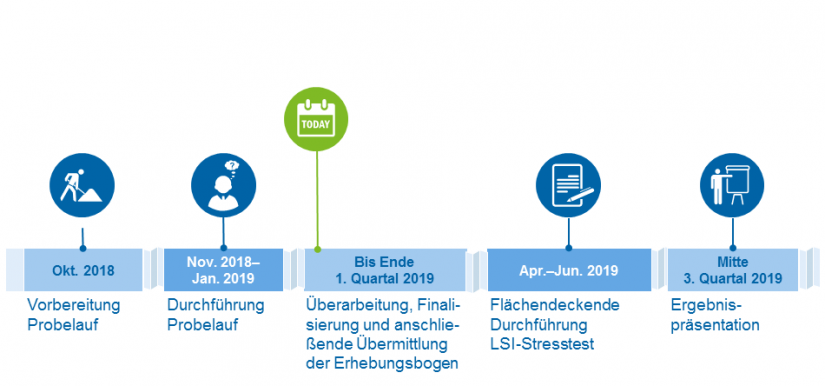

Ausgehend von den Zeiträumen der letzten Niedrigzinsumfragen wird der kommende LSI-Stresstest mit dem Versand der Erhebungsbogen an die Institute voraussichtlich im März, spätestens im April beginnen. Bis Sommer sind die entsprechenden Daten bereitzustellen, die von der Aufsicht dann im dritten Quartal 2019 analysiert werden (siehe Abbildung 2). Die Vorbereitungen für den flächendeckenden LSI-Stresstest laufen bereits seit Ende 2018. Eine Gruppe repräsentativ ausgewählter Banken durchlief bis Anfang 2019 bereits einen Probelauf. Ziel war die möglichst vollständige exemplarische Befüllung der durch die Aufsicht bereitgestellten Erhebungsbogen. Auf Grundlage der in diesem Probelauf gewonnenen Erkenntnisse bezüglich der Herausforderungen der Banken bei der Befüllung der Erhebungsbogen werden diese noch im ersten Quartal 2019 durch die Aufsicht überarbeitet und die Ausfüllhinweise konkretisiert. Die deutschen LSI müssen sich darauf einstellen, dass im Laufe des Monats März die finalisierten Erhebungsbogen durch die Aufsicht versandt werden. Erfahrungsgemäß haben die Banken dann drei Monate Zeit, um die angeforderten Daten bereitzustellen, sodass im Juni 2019 der LSI-Stresstest abgeschlossen sein sollte. Nach dem anschließenden Qualitätssicherungsprozess der Aufsichtsbehörden, der in der Vergangenheit zwei bis drei Monate dauerte, ist mit einer frühestmöglichen Veröffentlichung der Ergebnisse Mitte des dritten Quartals dieses Jahres zu rechnen.

Inhalte des LSI-Stresstests

Sollten die Inhalte des LSI-Stresstests jenen aus den Vorjahren ähneln, wird sich die Umfrage in zwei zentrale Kapitel sowie einen qualitativen Fragenkatalog untergliedern. Innerhalb eines Teils wird die Entwicklung der Ertragskraft der Institute erhoben werden. Dazu wird i. d. R. einerseits die Entwicklung basierend auf den eigenen Planungsannahmen bezüglich der nächsten fünf Jahre erfragt. Andererseits werden den Instituten sowohl Bilanzstruktur- als auch Zinsszenarien von der Aufsicht zur Simulation vorgegeben. Ziel der Aufsicht ist es dabei, einen differenzierteren Blick auf die Ertragslage der Banken zu erhalten und mögliche Risikoszenarien zu identifizieren, die die größten Abweichungen von den institutseigenen Planungen enthalten.

Ein weiterer Schwerpunkt der Umfrage wird der Stresstest zur Bewertung der Widerstandsfähigkeit der Finanzinstitute sein. Dieser Teil bildet die Grundlage zur Bestimmung der Eigenmittelzielkennziffer und adressiert erfahrungsgemäß die wesentlichen Risiken im Bankgeschäft (Zinsänderungs-, Adressenausfall- sowie weitere Marktpreisrisiken). Die aufsichtsrechtlichen Analysen konzentrieren sich dabei vor allem auf Auswirkungen auf die Gewinn- und Verlustrechnung, die Eigenkapitalentwicklung sowie die stillen Reserven für den Zeitraum der nächsten drei Jahre.

Zentrale Herausforderungen für die LSI

Die Erhebung der Daten wird einen nicht unerheblichen personellen und zeitlichen Aufwand auslösen. Daten müssen aus unterschiedlichen Funktionsbereichen und Systemen zusammengestellt werden. Somit wird in aller Regel eine übergreifende Zusammenarbeit notwendig werden, insbesondere zwischen Finanzen/Controlling und Meldewesen, aber auch unter Einbindung der Marktfolge Aktiv und Treasury. Damit sind zusätzliche Abstimmungsprozesse zu etablieren, die den Zeit- und Arbeitsaufwand nochmals erhöhen. Nicht zu vernachlässigen ist auch der Aufwand für die sachgerechte interne Dokumentation des Stresstestes. Die Datenquellen sowie die Berechnungsmethoden der Abfragen sind so zu dokumentieren, dass die Rückfragen der Aufsicht beantwortet werden können. Dies gilt insbesondere für die im Anschluss an die Erhebung stattfindende Qualitätssicherung der Aufsicht. Ebenso ist es nicht unüblich, dass der Stresstest Gegenstand des jährlichen Aufsichtsgesprächs ist. Neben dem zusätzlichen Erhebungs- und Dokumentationsaufwand ist die Datenverfügbarkeit eine Herausforderung. Einige Anforderungen, wie z. B. die Spaltung des Zinsergebnisses in dessen Einzelbestandteile im Sinne der Marktzinsmethode, sind für einzelne Institute nicht selbstverständlich. Oftmals sind die Kalkulationsansätze noch nicht so weit entwickelt, wie von der Aufsicht erwartet: Dabei wird weniger die Separierung des Konditionsbeitrags im Kundengeschäft die Herausforderung sein, sondern eher die zu erwartende Spaltung des Strukturbeitrags in die Beiträge aus Eigenkapitalanlage, Zins-, Liquiditäts- und Bonitätstransformation. Für einen korrekten Ausweis der Einzelbestandteile des Zinsüberschusses wäre grundsätzlich eine sog. Strukturbeitragsbilanz zu etablieren und die Kalkulation über sämtliche Aktiva und Passiva auf Basis einer Multikurvenlogik vorzunehmen. Für jedes Geschäft müssten entsprechende Informationen über Zins- und Liquiditätsopportunitätszins zum Zeitpunkt des Geschäftsabschlusses vorliegen – inklusive der Eigenanlagen und Emissionen und ebenfalls inklusive Beteiligungen, Grundstücken und Gebäuden. Wurden diese Informationen nicht bereits in der Vergangenheit erfasst, bedeutet dies entweder eine Nachkalkulation des Bestands oder aber eine sachgerechte Abschätzung. Darüber hinaus ist zu erwarten, dass Ergänzungen der im Rahmen des Regelbetriebs ermittelten Zinsergebnisbestandteile erhoben werden. Hierzu zählen beispielsweise volumengewichtete Zinsbindungen auf Portfolioebenen, eine Differenzierung von Volumina und Ergebnisbestandteilen nach bereits kontrahiertem Geschäft und zukünftigem Neugeschäft oder auch Prolongationsannahmen für Derivatbestände.

Fazit

Der LSI-Stresstest wird auch 2019 zu hohen Erhebungsaufwänden bei den teilnehmenden Instituten führen. Bereichsübergreifende Teams sollten zur Befüllung der Erhebungsbogen eingesetzt werden. Eine frühestmögliche Regelung der Verantwortlichkeiten und Kapazitäten hilft die Flut der Datenmengen zu bewältigen. Aufgrund der Tatsache, dass die gemeldeten Informationen die Grundlage für die Festsetzung der Eigenmittelzielkennziffer (Stresspuffer) im Rahmen des aufsichtsrechtlichen Überprüfungsprozesses (SREP) bilden, sollten die Banken die Teilnahme am LSI-Stresstest – so schwer dies teilweise auch fällt – als Chance verstehen, die Aufsicht von der Nachhaltigkeit des Geschäftsmodells zu überzeugen und so die Höhe des Stresspuffers aktiv zu gestalten.

2 Antworten auf “LSI-Stresstest – Niedrigzinsumfrage 2019”

Tobias Kempkens

Hallo,

eine Rückfrage zur Bonitätstransformation:

Wird die Rendite des Bonds auf der Aktivseite gegen meine eigene Funding-Curve gestellt? Auf diese Weise würde dann ja ein KB-TRY Bestandteil entfallen. Oder hat man eine Bonitätskurve für jedes Rating und zieht sich hierfür (fristenkongruent) den Spread aus Bonitätskurve und Funding-Curve? In diesem Fall wäre der KB-TRY ja nur noch das Delta aus Rendite des Bonds und der Bonitätskurve.

VG, Tobias

Christoph Balke

Hi Tobias!

Klasse, wenn das Thema auf Interesse stößt. Zum aktuellen Zeitpunkt wäre unser Verständnis aus der Aufspaltung des Strukturbeitrags in Template-Vorlagen (Beitrag aus Zinstransformation, aus EK-Anlage, aus Bonitätstransformation und Liquiditätstransformation), die Rendite einzelner Bonds gegen die bankeigene Funding-Kurve zu stellen und die Konditionsbeiträge der Aktiva & Passiva allein auf die Kundengeschäfte zu begrenzen. Das würde sich auch mit unseren Erfahrungen decken, wie typischer Weise eine praktische Umsetzung der Zinsergebnisspaltung in vielen Häusern erfolgt. Mit der Zusendung der zu füllenden Templates wird es auch offizielle Ausfüllhinweise geben. Ggf. kann den finalen Hinweisen dann aber auch noch genaueres entnommen werden.

Freundliche Grüße aus Münster

Christoph Balke