LSI-SREP – Zusammenspiel der Kernelemente

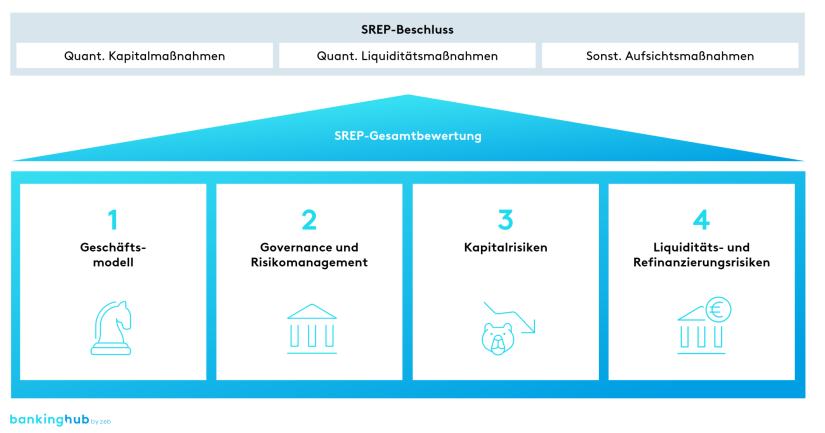

Die nachfolgende Abbildung illustriert die Kernelemente, deren zugrunde liegende Methodik im Anschluss detailliert beschrieben wird:

Die einzelnen Themenabschnitte zur Erläuterung des Zusammenspiels der Kernelemente – LSI-SREP haben wir hier für Sie verlinkt:

LSI-SREP: Übergreifendes Vorgehen in der Bewertung der Kernelemente

Zurück zum Hauptartikel: „LSI-SREP 2.0: Hintergründe, Herausforderungen und Implikationen“

LSI-SREP: Übergreifendes Vorgehen in der Bewertung der Kernelemente

Um eine gewisse Einheitlichkeit hinsichtlich des übergreifenden Bewertungsverfahrens für die einzelnen Kernelemente zu gewährleisten, basiert das Bewertungsverfahren auf einem einheitlichen Grundprinzip.

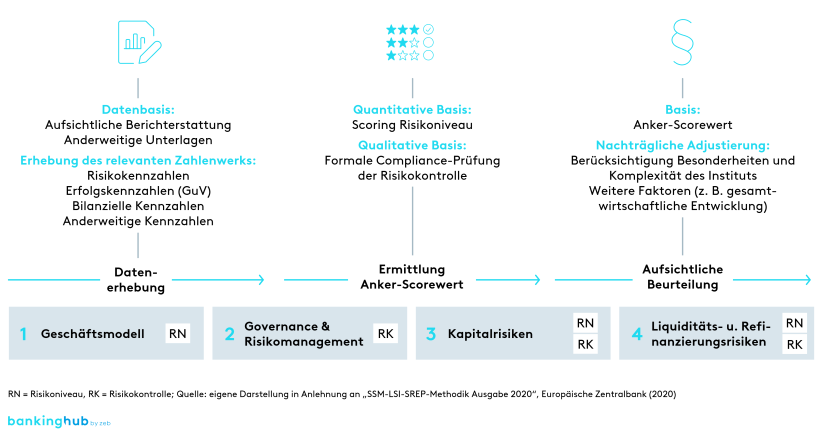

Dieses sieht eine Risikobewertung in drei Phasen vor: Datenerhebung, automatisierte Ermittlung eines Anker-Scorewerts sowie eine anschließende aufsichtliche Bewertung. Während die ersten beiden Phasen weitestgehend standardisiert sind, dient insbesondere die aufsichtliche Beurteilung der Berücksichtigung der Besonderheiten und Komplexität eines Hauses im Sinne einer Nachadjustierung. Das Vorgehen ist in nachfolgender Abbildung illustriert:

Innerhalb eines jeden Kernelements wird entweder einzeln der Baustein Risikoniveau (RN) oder Risikokontrolle (RK) oder eine Kombination aus beiden Bausteinen beurteilt, die wiederum den kombinierten Scorewert des jeweiligen Kernelements ergeben. So ist z. B. für das Kernelement „Governance und Risikomanagement“ nur die Risikokontrolle relevant, nicht aber das Risikoniveau, da dieses nicht ermittelbar ist. Im Endergebnis wird so für jedes der Kernelemente ein Scorewert zwischen eins und vier ermittelt. Die erhobenen Daten aus Phase 1 dienen als Input für Phase 2, bei der anhand relativ starrer Kriterien ein initialer Scorewert ermittelt wird. Mithilfe eher weicher Faktoren kann dieser in Phase 3 nachjustiert werden, wobei die Nachadjustierung maximal einen Notch betragen sollte (also von drei auf zwei oder drei auf vier, jedoch nicht von drei auf eins).

Die BaFin lehnt sich in ihren bisherigen Verfahren an diesen Rahmen an. Durch die Kombination quantitativer Faktoren für die Ermittlung des Risikoniveaus und qualitativer Faktoren für die Einschätzung der Risikokontrolle ergibt sich jeweils ein Scorewert, welcher in Form einer vordefinierten Matrix verdichtet wird. Eine nachträgliche Adjustierung ist hierbei allerdings bisher nicht vorgesehen und kann maximal bereits über die Einschätzung der qualitativen Faktoren mit einfließen.

1. Bewertung des Geschäftsmodells

Innerhalb des ersten Kernelements des LSI-SREP wird das Geschäftsmodell genauer untersucht und anhand verschiedener Kriterien bewertet. Im Konkreten wird die strategische Ausrichtung eines Instituts im Detail analysiert, die zugrunde liegenden Annahmen für die Kurz- und Mittelfristplanung untersucht und anhand von Benchmarks und Peer-Vergleichen eingeordnet. Grundsätzlich sieht die Bewertung dabei vor, anhand der ermittelten Schwerpunktbereiche eines Instituts (z. B. Wholesale, Retail, Wealth Management) die folgenden Kriterien objektiv zu bewerten:

- Geschäftsumfeld (makroökonomische Faktoren, Wettbewerb etc.)

- Strategie und Finanzplan (Gegensteuerungsmaßnahmen im Krisenfall, allgemeine Validität der Annahmen für die Planung, Sicherstellung der Thesaurierungsfähigkeit etc.)

- Zentrale Schwachstellen (starke Abhängigkeit von einzelnen Sektoren etc.)

Zur Bewertung dieser Kriterien sind nachfolgend einige beispielhafte Fragestellungen genannt, mit denen sich die Aufsicht beschäftigt, um das Geschäftsmodell eines Instituts objektiv zu bewerten und zu vergleichen:

- Kurzfristige Perspektive: Kann das Institut in den kommenden 12 Monaten einen aus aufsichtsrechtlicher Perspektive ausreichenden Gewinn erwirtschaften?

- Mittel- bis langfristige Perspektive: Mit welchem Gewinn wird unter den getroffenen Annahmen in den kommenden Jahren gerechnet? Inwiefern ist dieser Gewinn ausreichend, um ein langfristig tragfähiges Geschäftsmodell sicherzustellen?

- Sind die der Planung zugrunde liegenden Annahmen (z. B. Marktentwicklung) plausibel?

- Sind die durch das Institut identifizierten konkreten Gegensteuerungsmaßnahmen bei Bedrohung der Tragfähigkeit des Geschäftsmodells angemessen?

Basierend auf den genannten Kriterien und den zugehörigen Bewertungsfragen wird das Geschäftsmodell somit hinsichtlich seiner kurzfristigen Tragfähigkeit (Horizont bis zu einem Jahr) und der Nachhaltigkeit (Horizont bis zu drei Jahren) bewertet. So soll schlussendlich die strategische Planung und Ausrichtung der Institute anhand von Benchmarkvergleichen eingeordnet und kritisch hinterfragt werden.

2. Governance und Risikomanagement

Das zweite Kernelement bewertet die Bereiche interne Governance, das übergreifende Risikomanagement-Framework sowie die Risikokultur und fokussiert damit auf die übergreifende Risikokontrolle. Darüber hinaus werden Aspekte wie die zugrunde liegende Risikoinfrastruktur, die Qualität und Verfügbarkeit interner Daten, das interne Berichtswesen (Qualität, Häufigkeit, angemessene Informationsdichte in Abhängigkeit des Adressatenkreises), Compliance und Risikobereitschaft in die Bewertung des LSI-SREP mit einbezogen. Zuletzt spielt hier auch die Vergütungspolitik und ‑praxis eines Instituts eine Rolle.

Beispielhaft seien nachfolgend einige Bewertungsfragen genannt, anhand derer die Aufsicht das Kernelement „Governance und Risikomanagement“ bewertet:

- Wie ist die gesamthafte Limitstruktur des Instituts aufgebaut und welche Risikobereitschaft geht damit einher?

- Wie sind Eskalationsprozesse bei Limitverstößen ausgestaltet? Wie schnell wird über Gegensteuerungsmaßnahmen entschieden?

- Gibt es eine klare Funktionstrennung zwischen Markt und Marktfolge?

- Wie ist das Berichtswesen eines Instituts ausgestaltet? In welcher Häufigkeit und mit welchem Detailgrad werden die Entscheidungsträger und ‑gremien über die Risikosituation informiert?

Zusammenfassend beleuchtet dieses Kernelement somit die Einhaltung der nationalen Umsetzung der CRD-Bestimmungen wie z. B. die Mindestanforderungen an das Risikomanagement (MaRisk) in Deutschland.

3. Kapitalrisiken

Die Kapitalrisiken kombinieren mit dem Risikoniveau und der Risikokontrolle quantitative und qualitative Elemente. Das heißt, dass nicht nur die absolute Höhe des jeweiligen Risikos, sondern auch die Ausgestaltung des Risikomanagements für dieses spezifische Risiko von entscheidender Bedeutung ist. Das Vorgehen unterteilt sich daher in drei Perspektiven.

- Aufsichtliche Perspektive (quantitativ): Bewertung der kapitalbezogenen Risikoarten (Kreditrisiko, Marktrisiko, Zinsänderungsrisiko und operationelles Risiko)

- Perspektive der Bank (qualitativ): Bewertung des ICAAP-Verfahrens (Governance, Szenariodesign etc.)

- Zukunftsgerichtete Perspektive (quantitativ): Durchführung von übergreifenden Stresstests

Am Beispiel der BaFin und dem bisher im Einsatz befindlichen Bucket-Ansatz lässt sich dies verdeutlichen. So spielt z. B. für das Zinsänderungsrisiko die absolute Höhe des Risikos, quantifiziert durch ein standardisiertes Risikomaß (Barwertverlust bei Anwendung des Zinsschocks), eine maßgebliche Rolle und wird gemeinsam mit einer qualitativen Bewertung des Zinsrisikomanagements in einer Matrix verdichtet, um einen Kapitalzuschlag (sog. „Pillar 2 Requirements“ oder kurz: P2R) abzuleiten.[1] Gleichzeitig fließen mit der Niedrigzinsumfrage Informationen über die Auswirkungen des Zinsänderungsrisikos auf das periodische Zinsergebnis in die SREP-Bewertung mit ein (sog. „Pillar 2 Guidance“ oder kurz: P2G).

4. Liquiditätsrisiken

Die Liquiditätsrisiken als viertes Kernelement des LSI-SREP folgen dem Vorgehen bei den Kapitalrisiken und der angeführten Betrachtung der drei Perspektiven. Die liquiditätsbezogenen Risikokategorien differenzieren dabei nach kurzfristiger Liquidität und der Nachhaltigkeit der Refinanzierung. In Analogie zu den für die Kapitalrisiken relevanten ICAAP wird für die Bewertung der Liquiditätsrisiken der ILAAP für die bankinterne Perspektive herangezogen. Für die zukunftsgerichtete Perspektive soll die bestehende aufsichtliche Berichterstattung im Rahmen des COREP betrachtet werden. Beispielsweise könnte hier ein Indikator sein, um wie viele Prozentpunkte die Liquidity Coverage Ratio (LCR) bei Verwendung von Top-down-Stresstestmethoden den aufsichtsrechtlich vorgeschriebenen Prozentsatz in der Zukunft übersteigt oder ob hier die relevanten Schwellenwerte gerissen werden (LCR-Forecast).

In der Gesamtschau ist die SREP-Methodik der BaFin damit schon sehr nahe an dem durch die europäischen Behörden gesetzten Rahmen. Eher qualitative Faktoren wie das Geschäftsmodell und die Governance werden mit den Kapitalrisiken kombiniert. Als zusätzlicher nach vorne gerichteter Indikator dient die Niedrigzinsumfrage bzw. die daraus abgeleitete Eigenmittelzielkennziffer. Bei der Bewertung bisher weniger zum Tragen kommen die Liquiditätsrisiken, welche daher im Sinne einer möglichen Weiterentwicklung in den Fokus geraten könnten.

Zurück zum Hauptartikel: „LSI-SREP 2.0: Hintergründe, Herausforderungen und Implikationen“