Ertragsgenerierung mittels Open Bankings wird noch nicht voll ausgeschöpft

Mit den Ankündigungen der zweiten Zahlungsdienstrichtlinie (PSD II) und deren Inkrafttreten Ende 2018/Anfang 2019 hatten Banken, Sparkassen sowie viele Expertinnen und Experten eine deutliche Zunahme des Wettbewerbs um die Gunst der Kunden erwartet. Insbesondere durch standardisierte Schnittstellen war zu befürchten, dass sich Drittanbieter zwischen Kunden und Bank/Sparkasse platzieren und Bankdienstleistungen zu austauschbaren Gütern machen würden – gemäß den Worten von Bill Gates: „Banking is necessary, banks are not.“[1]

Eine erste Zwischenbilanz nach gut vier Jahren zeigt, dass der befürchtete Bedeutungsverlust im Zahlungsverkehr bei traditionellen Banken und Sparkassen nicht in vollem Ausmaß eingetreten ist. Die Wettbewerber haben vorerst kein Interesse gezeigt, den gesamten Zahlungsverkehr abzubilden. Dennoch suchen insbesondere große Plattformen immer wieder gezielt nach kundenrelevanten und ertragsstarken Funktionalitäten und ersetzen diese durch eigene Lösungen, die sie in bestehende Strukturen integrieren.

Als prominentes Beispiel dienen die von Apple und Google angebotenen Smartphones und Wearables, die das kontaktlose Zahlen ermöglichen und ihren Herstellern dabei das Abschöpfen nicht unwesentlicher Teile der Interchange als Provision erlauben. Zudem gewinnen die „Buy now – pay later“-Angebote seitens PayPal und Klarna an Bedeutung und greifen so klassische Erträge im Bereich der Dispositions- und Ratenkredite sowie der Kreditkarten an. Hingegen fällt bei der Betrachtung des Bankenmarkts auf, dass sich das Angebot nicht spürbar für die Kunden erweitert hat.

Als ein erstes Fazit kann also festgehalten werden: An Bedeutung haben traditionelle Banken und Sparkassen in der Kundenwahrnehmung nicht verloren, und dies ist kurz- bis mittelfristig auch nicht zu erwarten. Jedoch werden ertragsstarke Bereiche von neuen Wettbewerbern besetzt, wodurch nicht unwesentliche Erträge in Gefahr bzw. bereits verloren sind.

Somit braucht es angesichts des Marktumfelds weiterhin langfristige und nachhaltige Maßnahmen zur Ergebnisstabilisierung. Grund genug also für Banken, mithilfe von Open Banking das eigene Konzept zu überdenken und damit die Möglichkeiten sowohl für den Kunden als auch für die Ertragsgenerierung voll auszuschöpfen.

PRICING-MASSNAHMEN FÜR KREDITINSTITUTE

Im Rahmen unserer BankingHub-Preismanagement-Reihe blicken wir mit Ihnen gemeinsam auf sechs Themenfelder im Pricing. Die Artikel werden wir nach veröffentlichen. Einen Überblick zur Themenreihe finden Sie hier:

Erfolgsfaktoren von Open Banking für Banken und Sparkassen

Aus zeb-Sicht gibt es drei Erfolgsfaktoren, um zukünftig Open Banking zielgerichtet im eigenen Institut zu etablieren:

- Zahlungsverkehr als Türöffner – Girokonten als Ankerprodukt der Kunde-Bank-Beziehung verstehen und die Stärkung der Hausbankbeziehung als entscheidenden Wettbewerbsfaktor gegenüber Google & Co. einsetzen

- Monetarisierung von Zusatzservices – mit der passenden Pricing-Strategie für den Kunden mehrwertstiftende, aktuell noch kostenlose Zusatzservices identifizieren und zielgerichtet bepreisen

- Aufbau eines umfassenden Giro-Ökosystems – die Bündelung bestehender Projektansätze in einer Gesamtstrategie und die Ableitung der jeweiligen Kundenbedürfnisse sichern ein umfassendes Banking-Erlebnis für den Kunden im Sinne eines One-Stop-Shop-Ansatzes.

Zahlungsverkehr als Türöffner

Um verlorene Erträge zu kompensieren, sollten Banken und Sparkassen handeln: Kundenabwanderung ist vorzubeugen und Neukundengewinnung zu fördern. Ansonsten besteht die Gefahr, dass Girokonten als „Pseudo-Sparkonten“ ausgenutzt werden. Das Girokonto als Ankerprodukt der Kunde-Bank-Beziehung und die Stärkung der Hausbankbeziehung als entscheidender Wettbewerbsfaktor der Zukunft sind weiter in den Fokus zu rücken. Durch die Kombination banknaher Services und Leistungen können Banken den Kunden einen Zusatznutzen gegenüber anderen Anbietern von Girokonten bereitstellen.

Es steht außer Frage, dass sich das Serviceangebot in den kommenden Jahren beschleunigt durch Open Banking weiter verändern wird. Große Player wie Amazon, Netflix & Co. haben vorgemacht, dass sich ein Wandel von einem produkt- zu einem servicezentrierten Geschäftsmodell durchaus lohnt und mit steigenden Umsatzzahlen einhergeht.

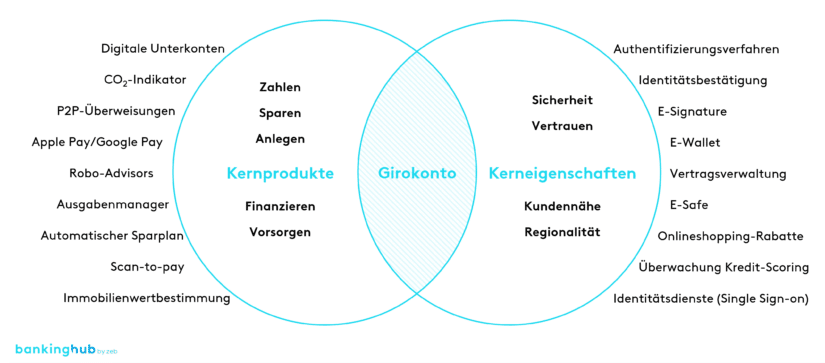

Auch Banken sollten ihre Wettbewerbsvorteile gegenüber neuen Akteuren im Open-Banking-Markt nutzen. Zwei Anknüpfungspunkte sehen wir dabei in der Praxis:

- Die neuen Zusatzservices haben einen direkten Bezug zum bestehenden Kernprodukt – den Finanzdienstleistungen – und erweitern dieses durch neue Features.

- Sie stellen die Kerneigenschaften einer klassischen Bank in den Vordergrund – das sind insbesondere Sicherheit, Vertrauen, eine hohe Kundennähe und regionale Verwurzelung bei Regionalbanken.

Durch das Angebot von komplementären Services zum Girokonto wird das Kundenbedürfnis nach One-Stop-Shopping befriedigt – eine Komplettlösung für alle finanziellen Fragen. Die Zusatzservices lösen auf einfache Weise ein Alltagsproblem der Kunden, und das Girokonto wird so zu ihrem Lebensbegleiter.

Während in Deutschland die Zahlungspraxis mit Mobile-Payment-Lösungen erst durch die Coronapandemie langsam Fahrt aufnimmt, hat sich diese in anderen Ländern bereits seit einiger Zeit etabliert. In Schweden ist die Payment-App Swish ein wichtiger Anbieter im Zahlungsverkehr und Katalysator in dem Bestreben, Bargeld bis 2030 komplett abzuschaffen.

Anbieter in Asien, insbesondere China, sind da schon einen Schritt weiter: Neben klassischen Payment-Lösungen werden dort von Alipay (Alibaba) und WeChat Pay (Tencent) quasi alle relevanten Lebensbereiche wie soziale Netzwerke und Versicherungen tangiert. Ein weiteres aufstrebendes FinTech befindet sich mit RecargaPay in Brasilien. Nutzerinnen und Nutzer können über die an ein Mobile Wallet gekoppelte App Zahlungen untereinander (P2P) sowie auf Rechnung durchführen. Darüber hinaus sind in dem Land, das vornehmlich durch Prepaid-Mobiltelefone geprägt ist, auch das Aufladen des Smartphone-Guthabens sowie der Kauf von Tickets für den öffentlichen Nahverkehr und weitere Leistungen möglich. Das System ist gekoppelt mit dem Messengerdienst WhatsApp, wodurch Kontobewegungen überwacht und Zahlungsfristen in Erinnerung gerufen werden können.

Wenn durch Open Banking und neue digitale Angebote die Wertschöpfungskette der Bank und des Onlinebankings über das klassische Banking hinaus erweitert wird, dann entstehen positive Kundenmehrwerterlebnisse und damit ein dauerhafter Kontakt zum Kunden.

Wie in einem nächsten Schritt die Monetarisierung von bisher kostenlosen Zusatzservices erfolgreich durchgeführt (Schritt 2) und in einem gesamthaften Giro-Ökosystem verankert werden kann (Schritt 3), möchten wir Ihnen gern in unserer aktuell veröffentlichten zweiten Auflage unseres Fachbuchs „Ihr Weg zur PRICING EXCELLENCE“ vorstellen. Sprechen Sie uns diesbezüglich und zu allen anderen Fragen rund um das Thema Pricing und Open Banking gern an.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Fazit: Open Banking hat den Markt nur partiell revolutioniert – aber relevante Erträge abgeschöpft

Open Banking befindet sich noch am Anfang der Entwicklung, allerdings zeigt ein Blick über den europäischen Tellerrand eine Dynamik im Zahlungsverkehr, die mittel- bis langfristig auch in Deutschland Einzug finden wird. Banken und Sparkassen sind daher angehalten, aus alten Denk- und Verhaltensmustern auszubrechen und bestehende Stärken in den Kernprodukten und -eigenschaften über das übliche Bankgeschäft hinaus auszubauen. Nur wenn der Kunde konsequent in den Fokus des „Tuns“ gerückt wird und aus den Erkenntnissen praktische (Alltags-)Services in Verbindung mit einfachen und schnellen Anwendungen/Prozessen abgeleitet werden, sind Kunden auch bereit, dafür zu zahlen.

Wir sind davon überzeugt: Banken und Sparkassen haben noch alle Chancen, aber es muss auch noch viel getan werden, um diese zu nutzen.