Hintergrund

Der im Juli 2014 vom IASB veröffentlichte Standard IFRS 9 „Financial Instruments“ sieht eine erstmalige verpflichtende Umsetzung der neuen Bilanzierungsrichtlinien für Finanzinstrumente bis zum 01.01.2018 vor. Dabei gilt die Phase 2 des Standards – die Regelungen zur Erfassung von Wertminderungen bei finanziellen Vermögenswerten – als eine der komplexesten in Bezug auf ihre fachliche Interpretation und ihre prozessuale und systemseitige Implementierung. Vor diesem Hintergrund hatte das IASB[1] die sogenannte IFRS Transition Resource Group for Impairment of Financial Instruments (ITG) ins Leben gerufen, die als Diskussionsforum zur Interpretation und Präzisierung von besonders komplexen Vorgaben und speziellen Sachverhalten mit hoher Umsetzungsrelevanz agierte.

Ferner veröffentlichte der Basler Ausschuss für Bankenaufsicht (BCBS) im Dezember 2015 mit dem BCBS350 einen eigenen Leitfaden mit Vorgaben zur Erfassung erwarteter Kreditausfälle, der den bereits im Februar 2015 herausgegebenen Entwurf BCBS311 „Guidance on accounting for expected credit losses“ ablöst. Der BCBS350 ersetzt hiermit die bisherige Leitlinie „Sound Credit Risk Assessment and Valuation for Loans“ von 2006.

Fachliche Grundlagen des BCBS350-Papers

Im BCBS350-Paper „Guidance on credit risk and accounting for expected credit losses“ sind regulatorische Rahmenbedingungen zur Bilanzierung erwarteter Kreditausfälle mit Fokus auf IFRS 9 formuliert. Somit bezieht das Basler Komitee Stellung zu den aktuellen Interpretationen und definiert seine Sicht auf die Kalkulation und Erfassung von erwarteten Kreditrisiken.

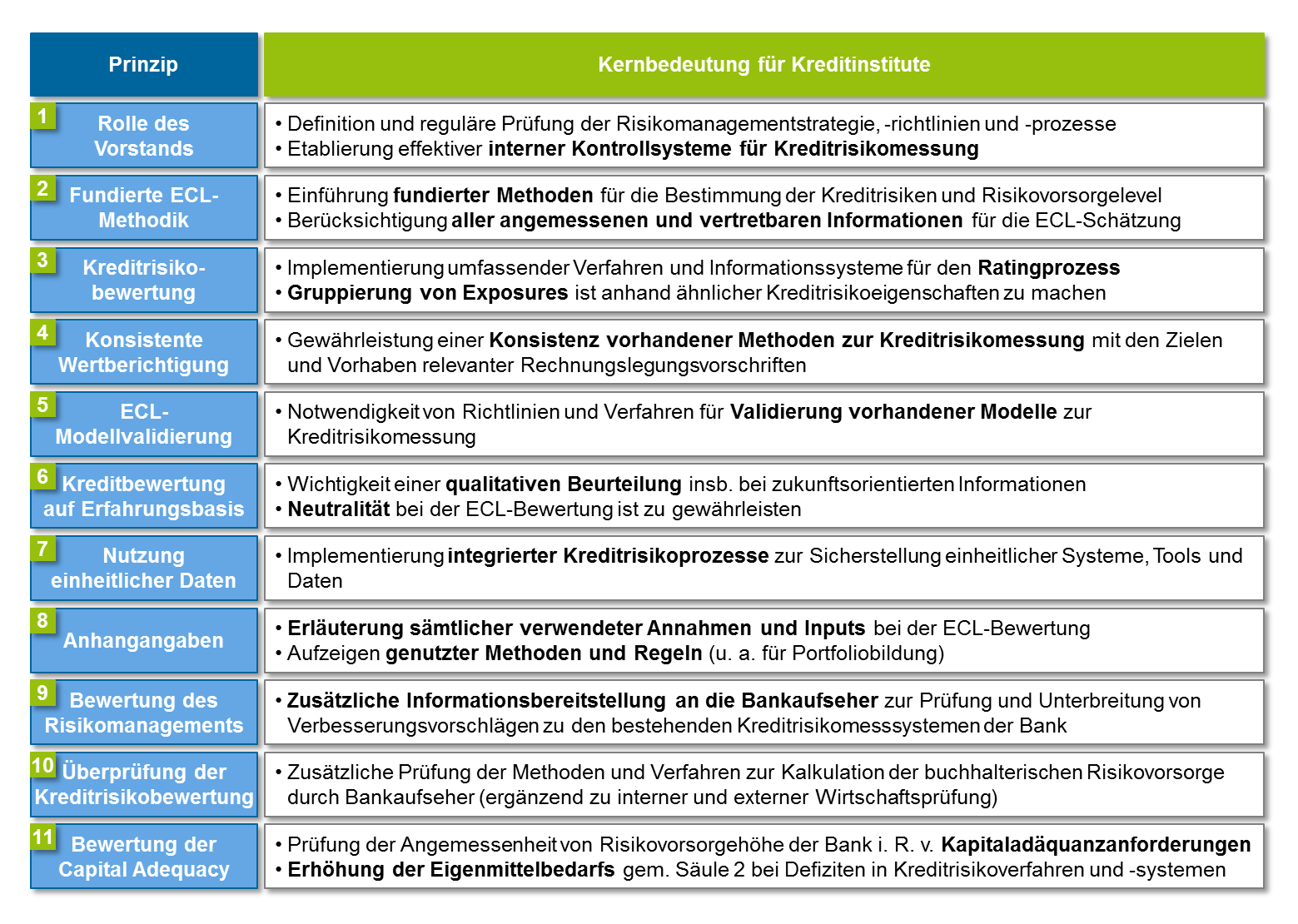

Die Richtlinie besteht aus elf Prinzipien, die zentrale Weisungen an die Bilanzierung von erwarteten Kreditverlusten und deren Überwachung darstellen. In den Grundsätzen wird dabei erörtert, wie die ECL[2]-Bilanzierungsmodelle mit den gesamten institutsseitigen Risikomanagementverfahren und ‑systemen interagieren sollen. Die Prinzipien 1 bis 8 beinhalten dabei Anforderungen an die Kreditinstitute zu Kreditrisikobewertungssystemen und der Rechnungslegung von erwarteten Kreditausfällen, während sich Prinzipien 9 bis 11 mit der Evaluation von Kreditrisikomanagement und Kapitaladäquanz seitens der Bankaufseher beschäftigen. In Abbildung 1 werden nachfolgend die Kerninhalte dieser Abschnitte kurz zusammengefasst.

Die elf Prinzipien des BCBS350-Papers beziehen sich mit ihren Empfehlungen generell auf alle Bilanzierungsmethoden für erwartete Kreditrisiken (z. B. IFRS, US-GAAP etc.). Konkretere Anforderungen für die IFRS-Institute sind im Anhang vom BCBS350 verfasst, welcher zusätzliche Leitlinien für das Reporting nach IFRS 9 Impairment enthält.

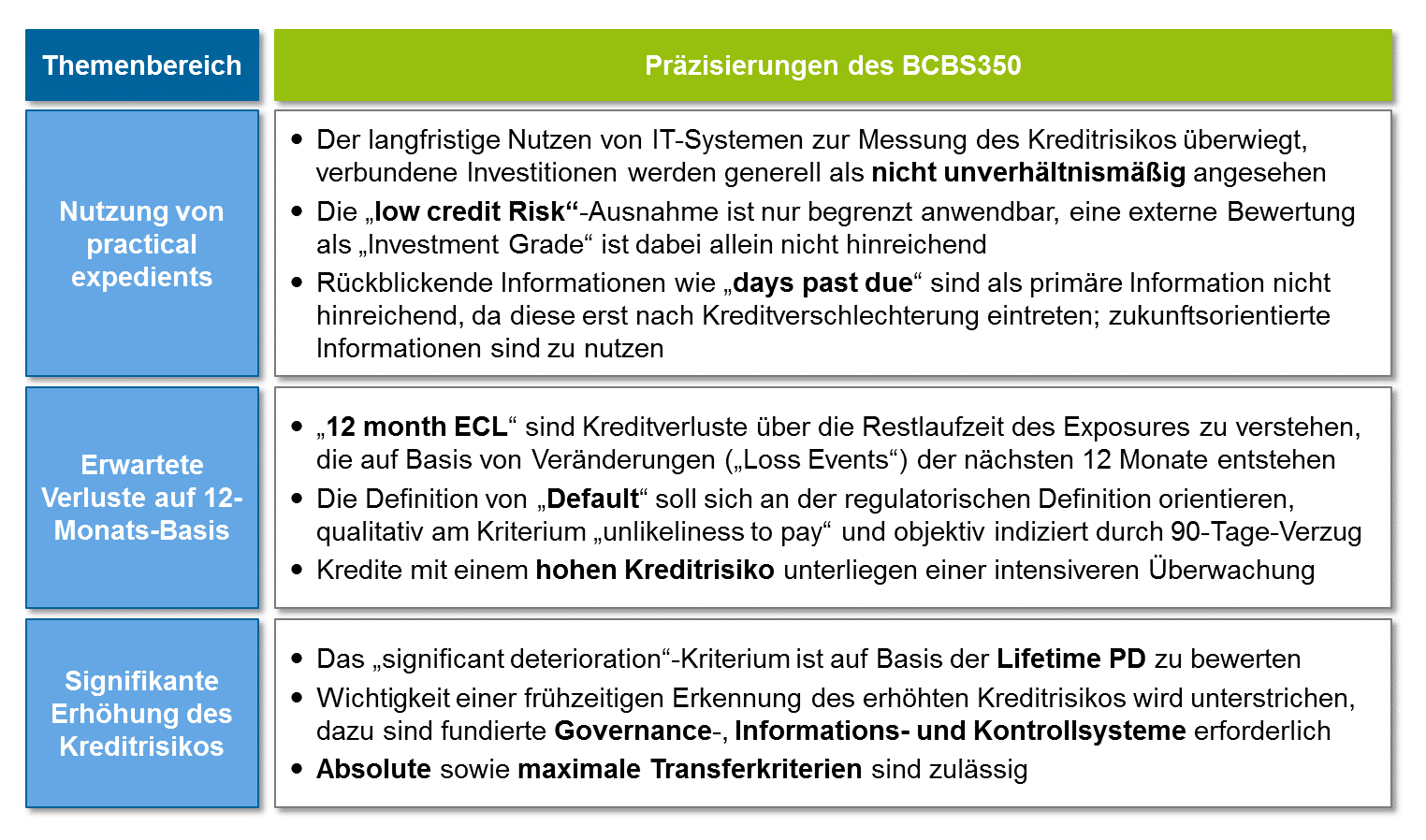

Insbesondere werden Finanzinstitute angewiesen, für IFRS 9 Impairment höherwertige Informationen bei der ECL-Ermittlung gegenüber vereinfachten Ansätzen vorzuziehen:

- Eine ausschließliche Nutzung des „low credit risk“[3]-Kriteriums ist zu limitieren, da diese Ausnahme nicht mit einer rechtzeitigen Einschätzung gestiegener Kreditrisiken einhergeht und eine schlechte Qualität der IFRS 9-Umsetzung reflektieren würde.

- Zukunftsorientierte Informationen sind für eine hochqualitative ECL-Berechnung unabdingbar, auch wenn dies einen hohen Aufwand für Kreditinstitute bedeutet – das Kriterium des „undue cost or effort“[4] lässt das Komitee an der Stelle nicht gelten. BCBS350 signalisiert somit an Kreditinstitute eine Erforderlichkeit von anfänglichen Investitionen in neue Systeme und Prozesse zur qualitativen, robusten und konsistenten Implementierung der IFRS 9-Impairment-Vorgaben.

- Ein 30-Tage-Verzug („days past due“) soll nicht als primärer Indikator bei der Einschätzung der signifikanten Verschlechterung der Kreditqualität angewendet werden, da ein solcher Verzug erfahrungsgemäß erst nach Verschlechterung des Kreditrisikos eintritt.

Diskussionsinhalte der IFRS Transition Resource Group for Impairment of Financial Instruments (ITG)

Im Rahmen der drei ITG-Treffen im Jahr 2015 setzten sich die Teilnehmer mit den von IFRS-Anwendern adressierten inhaltlichen Fragen zu IFRS 9 Impairment auseinander, interpretierten die Sachverhalte ausführlich und informierten das IASB über potenzielle Herausforderungen bei der Implementierung der neuen Regelungen.

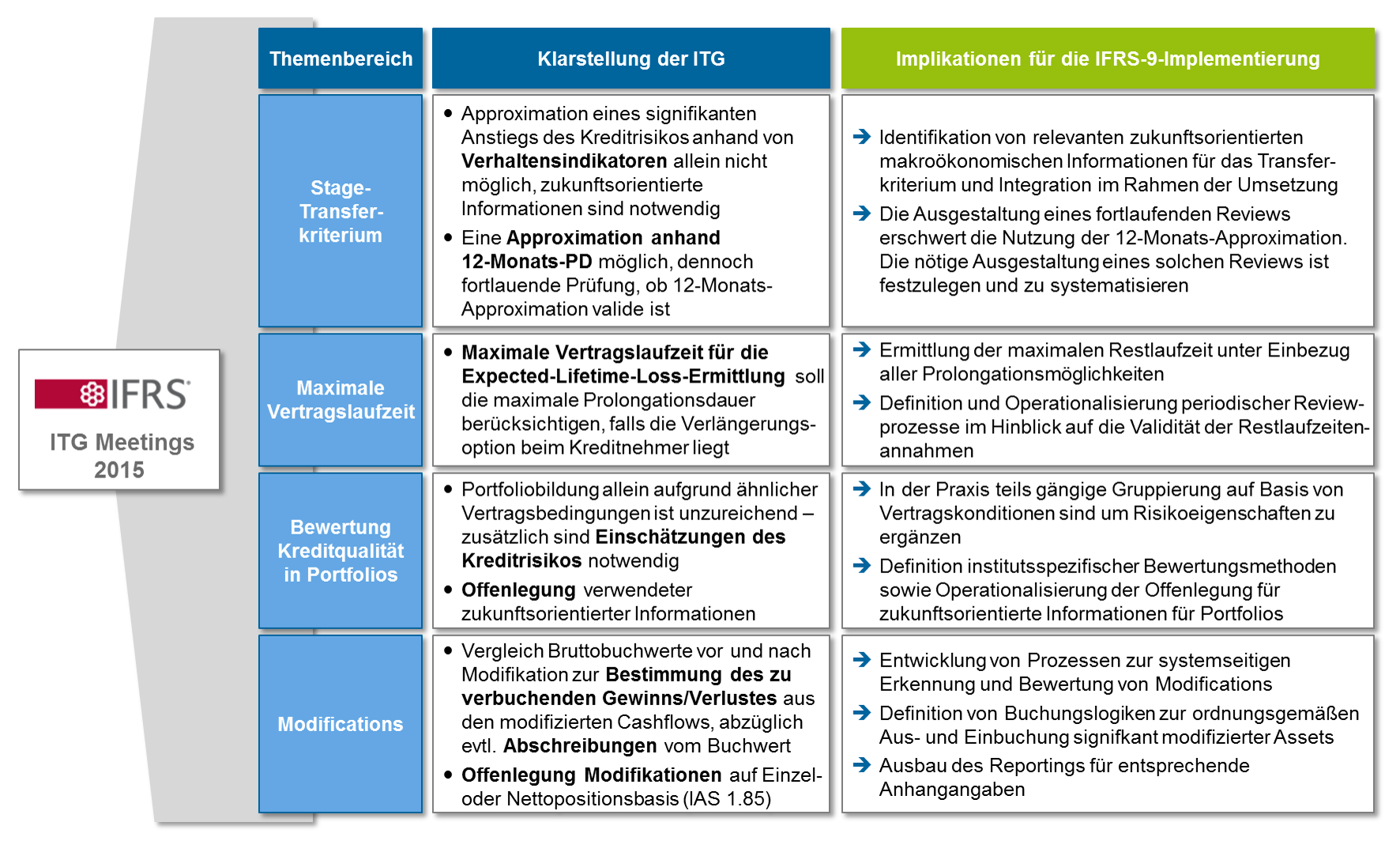

Die ITG behandelte im Rahmen ihrer Treffen eine Vielzahl von Fragestellungen. Die in erster Linie behandelten Themenbereiche umfassten dabei die Bestimmung erwarteter Kreditverluste (u. a. Nutzung von zukunftsorientierten Informationen), die Definition des Transferkriteriums sowie die ECL Ermittlung in Portfolios.

Eine Übersicht der wesentlichen Interpretationen aus allen ITG-Meetings und den daraus resultierenden relevanten Umsetzungsanforderungen für Kreditinstitute ist in Abbildung 3 dargestellt.

Bezugnehmend auf die Klarstellungen der ITG sind die aktuellen Verfahren bei Kreditinstituten auf ihre IFRS 9-Konformität zu überprüfen und ggf. anzupassen. Insbesondere hervorzuheben sind dabei die Einschränkungen zur Anwendung von Approximationen, die Identifikation und Berücksichtigung von zukunftsorientierten makroökonomischen Informationen bei der ECL-Berechnung und bei der Definition von Transferkriterien sowie der Ausbau des Reportings für Anhangangaben.

Das IASB plant derzeit keine weiteren ITG-Treffen. Das Portal zur Übermittlung der Fragen an die ITG lässt der Board aber noch offen und wird bei Bedarf ein neues ITG-Meeting ansetzen und dieses auf seiner Webseite bekanntgeben.

Fazit:

Neue Herausforderungen für die Umsetzung der IFRS 9-Impairment-Vorgaben

Die Entscheidungen des Basler Komitees in BCBS350 und Klarstellungen der ITG präzisieren die Anforderungen des IFRS 9-Standards und schränken teilweise Interpretationsspielräume für die systemseitige Umsetzung bei Kreditinstituten ein. Dies hat bedeutende Konsequenzen für die Implementierung von IFRS 9 Impairment:

- Genereller Bedarf an soliden Strategien, Richtlinien, Methoden, Prozessen und IT-Systemen zur standardkonformen ECL-Messung

- Notwendige Überprüfung und ggf. Neudefinition aktueller fachlicher Stage-Transferkriterien und ECL-Ermittlungsverfahren unter Berücksichtigung der definierten Klarstellungen (u. a. Prüfregelwerke, Rechenlogiken und Prozesse)

- Anpassung der Verfahren und Systeme für Kreditrisikorating und für Risikomodellierung

- Parametrisierung von Modellen im Rahmen von Simulationsrechnungen mit dem Ziel von GuV-Volatilitätsminimierung aufgrund geänderter Inputparameter

- Definition und Operationalisierung periodischer Review- und Modellvalidierungsprozesse

Im Hinblick auf den vorgegebenen Stichtag der verpflichtenden IFRS 9-Umsetzung zum 01.01.2018 besteht ein verhältnismäßig kurzer Zeitraum für die vollständige Einführung des Regelwerks. Um die Anforderungen sowohl aus rechnungslegungsseitiger als auch regulatorischer Sicht effizient zu erfüllen, bedarf es in Konsequenz einer zeitnahen Implementierung integrierter, leistungsfähiger Impairment-Ziellösungen.