Die Panelrunde

Für eine anregende Diskussion zur Leitfrage des Abends „Agile Transformation – Erfahrungen und Erfolgsfaktoren auf dem Weg zur veränderungsfähigen Organisation?“ sorgten auch diesmal hochkarätige Speaker:

- Gregor Heinrich (CTO, creditshelf)

- Ilse Munnikhof (Business Manager to CEO, ING)

- Mirjam Pütz (Head of Customer Experience, Deutsche Bank)

Agilität in aller Munde

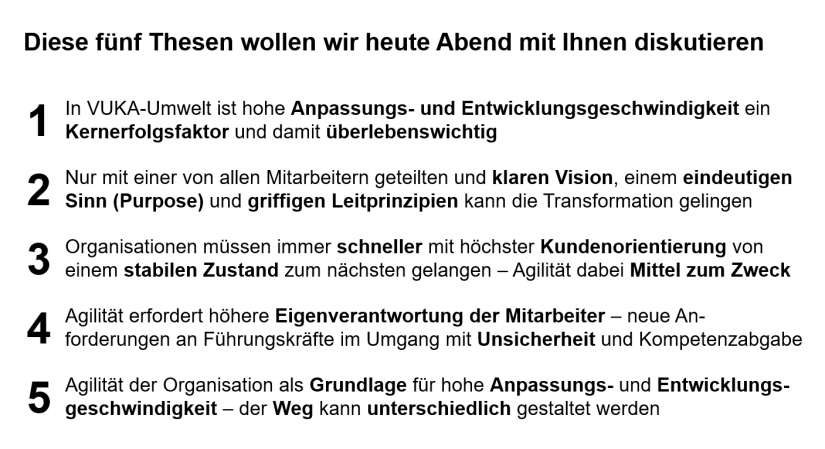

In einem sich immer schneller wandelnden Umfeld stellen sich Unternehmen zunehmend die Frage, wie sie sich in der heutigen VUKA-Welt[1] zukünftig aufstellen müssen, so Stefan Kirmße in der eröffnenden Keynote. Agilität ist hierbei die Antwort vieler Unternehmen, um kundenzentrierter, schneller und flexibler agieren zu können. Doch wie sieht agile Transformation in Organisationen tatsächlich aus? In der von André Ehlerding moderierten Paneldiskussion gewährten die Speaker interessante Einblicke in die Erfahrungen mit der agilen Transformation in ihrer Organisation. Den Ausgangspunkt der Diskussion bildeten die fünf zeb-Thesen zum Thema Agilität:

Die zentrale Rolle der Mitarbeiterinnen und Mitarbeiter im Zuge agiler Transformationen

Die Mitarbeitenden mit auf den Weg zu nehmen stellt im Zuge agiler Transformationen eine wesentliche Herausforderung dar. Ilse Munnikhof berichtet, es sei auch in der Transformation der ING herausfordernd gewesen, Mitarbeitenden zu erläutern, warum man sich anders aufstellen müsse, nicht zuletzt da die ING zu diesem Zeitpunkt durchaus erfolgreich war.

Agilität an sich sei nicht das Ziel gewesen, so Munnikhof. Eher verstehe sich Agilität als Enabler, eine klare Strategie zu erreichen, wie es auch hausintern kommuniziert wurde. Eine Ansicht, die Gregor Heinrich teilt: „Agilität ist nicht der Knackpunkt, eher die Strukturierung und die Methoden“, eine Grundlogik, die Mitarbeitenden erläutert werden müsse. Während die erhöhte Eigenverantwortung im agilen Kontext Chancen für sie darstellt, entfallen durch fehlende Hierarchien zeitgleich jedoch auch Orientierungspunkte. Das Empowering und die Einbindung der Mitarbeitenden ist laut Munnikhof daher zentral.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere Informationencreditshelf denkt seit Stunde null agil. Beim Recruiting der Mitarbeiterinnen und Mitarbeiter achtet creditshelf seit Beginn daher insbesondere auf Soft Skills, welche als Indikator für ein agiles Mindset dienen können. Zwar seien Hard Skills ebenso wichtig, es sei jedoch insbesondere für die Mitarbeitenden des Fin-Bereichs von creditshelf wesentlich, die Bereitschaft zu haben, mehr Eigenverantwortung zu tragen sowie das Mindset der „Techies“ verstehen zu wollen. Langfristig müssen im agilen Setting von creditshelf die Fin- und Tech-Bereiche durch cross-funktionale Teams zusammenwachsen und wie ein Organismus arbeiten.

Mitarbeitenden Karriereperspektiven aufzuzeigen und Anreize zu setzen sei im agilen Setting ein wichtiger Aspekt; nicht zuletzt, da es die klassische Schornsteinkarriere in der agilen Organisation nicht mehr gebe, so Mirjam Pütz. Für Mitarbeitende, die mutig und neugierig sind, Neues zu erlernen und die gerne in interdisziplinären Teams arbeiten, sei Agilität „incentivierend“. Erfüllung im Job bekomme man durch fachliche Expertise und neue Rollen.

Es werde in der Deutschen Bank bspw. stark darauf geachtet, welche Mitarbeiterinnen und Mitarbeiter später für gewisse Rollen geeignet sein könnten, um diese durch agile Coachings frühzeitig vorzubereiten. Aber auch bei Führungskräften erfordert die Transformation ein großes Umdenken – von Mindsets „mein Reich, mein Office, meine Herrschaft“ hin zur direkten Mitarbeit in den Teams. Es ist nicht überraschend, dass nicht alle Führungskräfte und Mitarbeitenden das agile Mindset befürworten. In der ING mussten sich daher alle Führungskräfte neu bewerben, so Munikhoff. Dies bot zugleich die Chance für andere Mitarbeitende, sich auf jene Positionen zu bewerben, und führte letztlich zu einer Neubesetzung von 50 % der Stellen mit vormaligen Nicht-Führungskräften.

„Der Kunde geht voran, und wir müssen sehen, dass wir hinterher kommen“

Weiterhin ist die Kundenzentrierung ein wesentlicher Aspekt von Agilität. In der Deutschen Bank binde man den Kunden daher nun verstärkt in die Entwicklung ein. Zusätzlich sorge eine Veto-Instanz dafür, Entwicklungen kritisch aus einer Kundenperspektive zu betrachten und nur jene Leistungen und Produkte zu entwickeln, die der Kunde wirklich möchte.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenAuch creditshelf konzentriert sich auf die Kundenzentrierung. Hierbei seien jedoch derzeit primär der interne Kunde und die Verbesserung interner Prozesse im Fokus. Durch die dadurch erlangte Stabilität möchte man anschließend E2E nach draußen gehen und externe Kunden wie Kreditnehmer und Investoren erreichen.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenAgilität – die Wunderwaffe?

Man möchte meinen, Agilität sei die Wunderwaffe gegen alle Sorgen. Laut Mirjam Pütz hat Agilität jedoch keinen Selbstzweck und kann an manchen Stellen eher schaden. In der Deutschen Bank werden daher nicht alle Bereiche auf ein agiles Modell umgestellt, wie bspw. die Operations. In der ING sieht man das differenzierter. Solange die Aspekte „Struktur“, „Mindset“ und „Methoden“ (wie Obeya, um ein Beispiel zu nennen) berücksichtigt werden (ohne dogmatisch vorzugehen), könne man Agilität überall umsetzen. Zentral sei, dass am Ende Business und IT zusammen Produkte und Leistungen für den Kunden entwickeln, so Munikhoff.

Was sind die „Lessons Learned“?

Die Teams müssen sich erst finden, bevor gemeinsam losgesprintet werden kann. Experimentieren und schauen, welche Methodik am besten passt, gehört dazu. Daher lege die Deutsche Bank nun vermehrt Wert auf Research-/Design-Phasen, bevor Sprints gestartet werden, so Mirjam Pütz.

Ein ähnliches Resümee zieht Gregor Heinrich. So habe Agilität auch viel damit zu tun, aus Fehlern zu lernen. Personelle und methodische Wechsel wurden intern vorgenommen, um Aspekte wie die Product Ownerships zu verbessern.

Ilse Munnikhof sieht insbesondere die Kommunikation des „Warum?“ als wesentlich. Ein frühes gemeinsames Verständnis über Ausprägungen und den potenziellen Nutzen spare Zeit bei den „Waves“/Design-Phasen und erhöhe das Engagement der Mitarbeitenden.

Nach der Paneldiskussion und anschließenden FAQ-Runde hatten die Gäste erneut die Möglichkeit zum Networking und zum persönlichen Austausch mit den Referentinnen und Referenten sowie anderen Teilnehmenden des Events.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenVielen Dank an alle, die dabei waren! Wir freuen uns, Sie auch beim nächsten Get Together erneut begrüßen zu dürfen.