Bedrohungspotenziale

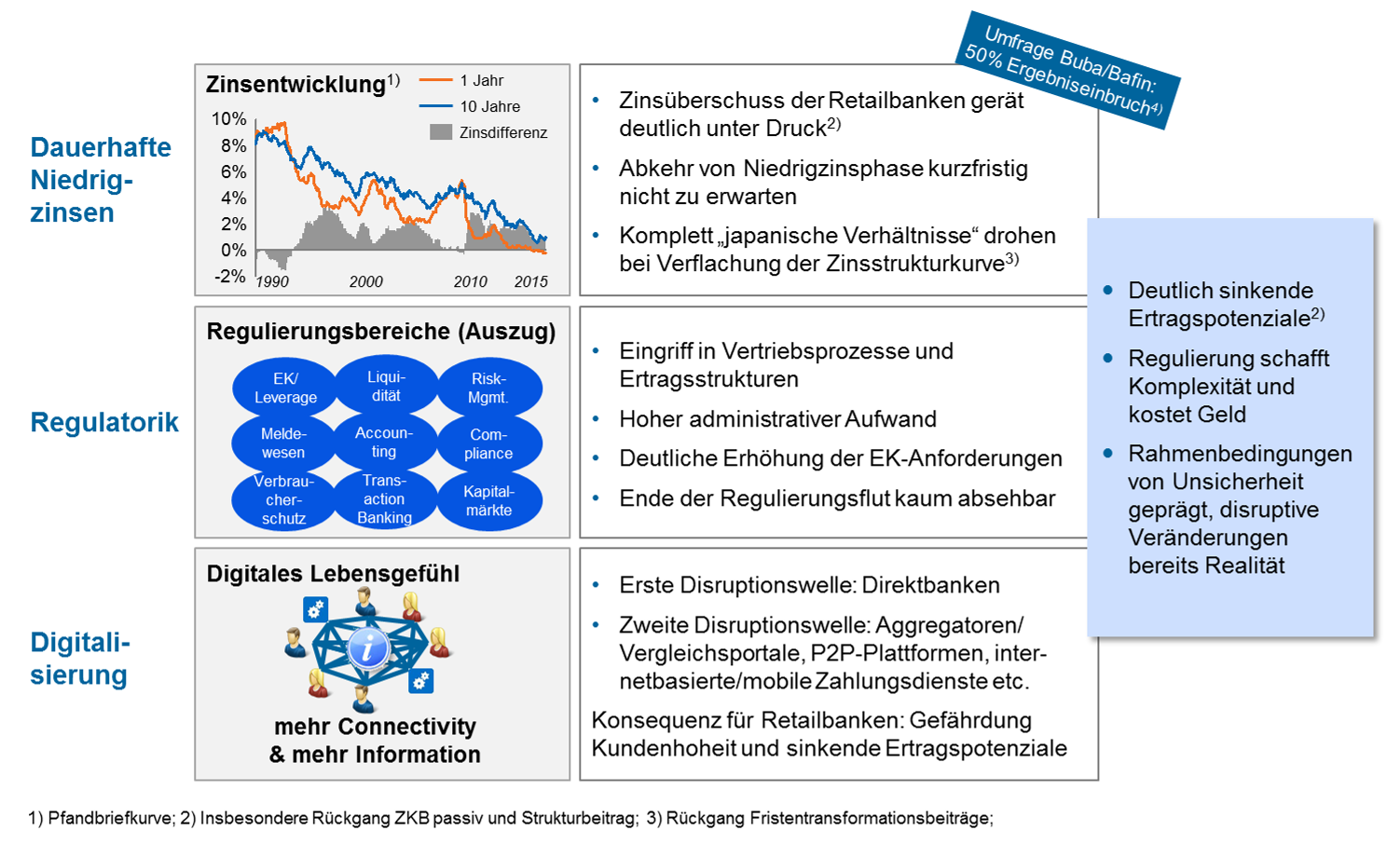

Die Bedrohungspotenziale für die klassischen Geschäftsmodelle der Regionalbanken sind zwar vielfältig, lassen sich aber im Kern auf drei wesentliche Faktoren verdichten (vgl. Abbildung 1):

- Dauerhaft niedrige Zinsen

- Zunehmende regulatorische Anforderungen

- Digitalisierung

Niedrigzinsphase – Aktuell ist angesichts der konjunkturellen Situation in Europa und der Haltung der EZB nicht davon auszugehen, dass sich am extrem niedrigen Zinsniveau mittelfristig etwas ändern wird. Bei den aktuellen Nullzinsen muss das Geschäftsmodell der Institute den Fokus auf Provisionserträge und Aktivgeschäft insbesondere in margenträchtigen kurzfristigen Finanzierungen sowohl im Privatkunden- als auch im Firmenkundengeschäft legen. Passiverträge werden im Kundengeschäft nur bei Durchsetzung von Strafzinsen oder einer Einlagengebühr zu erzielen sein, das Treasury kann keinen signifikanten Beitrag zum Ergebnis mehr liefern.

Regulatorik – Bei Betrachtung der regulatorischen Entwicklungen ist insbesondere die weitere erhebliche Verschärfung der Eigenmittelanforderungen von Bedeutung. Diese Anforderungen werden in einigen Instituten die Anpassung des Geschäftsmodells zur Folge haben müssen. Eigenkapital wird der bestimmende Faktor der wirtschaftlichen Aktivität eines Kreditinstituts und damit ein Wettbewerbsvorteil der gut kapitalisierten Institute gegenüber schwach aufgestellten Häusern.

Digitalisierung – Die Digitalisierung hat massive Auswirkungen auf das Kundenverhalten und die Kundenerwartungen, insbesondere im Privat-, aber auch zunehmend im Firmenkundengeschäft. Andere Branchen (z. B. Fotodienste, Musikindustrie) zeigen, wie Digitalisierung Geschäftsmodelle disruptiv verändern kann und neue zum Teil branchenfremde Anbieter die Kundenschnittstelle besetzen.

Gegenmaßnahmen

Quantifizierung Ergebnislücke

Vor dem Hintergrund der Bedrohungen ist für jedes Institut die Frage zu beantworten, wie trotz der zu erwartenden Entwicklungen die Tragfähigkeit und Rentabilität der Geschäftsmodelle aufrechtzuerhalten ist. In einem ersten Schritt ist zunächst das Bedrohungspotenzial zu quantifizieren.

Hierzu müssen sich die Institute folgende Kernfragen beantworten:

- Welches Zinsszenario soll angesetzt werden?

- Wie wirken sich das relevante Zinsszenario und die steigende Regulatorik auf die Gewinn-und Verlustrechnung aus?

- Welche Anforderungen an das Ergebnis haben die Eigentümer/Gewährträger?

- Wie hoch ist die strategische Ergebnislücke in den Jahren 2020 ff.?

Wachstumschancen und Zielkosten

Ist die Ergebnislücke quantifiziert, beginnt die Erarbeitung des Maßnahmenportfolios zur Schließung dieser. Hier ist die Beantwortung zweier zentraler Fragen erforderlich:

- Wie hoch ist der Zielwert an Erträgen aus den Kundengeschäftsfeldern unter Berücksichtigung eines realistisch erreichbaren Ertragswachstums?

- Wie „teuer“ darf das Geschäftsmodell des Instituts sein und welche Zielwerte für Sach- und Personalkosten resultieren daraus?

Diese Fragen sind für jedes einzelne Institut individuell zu beantworten, da die Ausgangslage, was Ertragskraft, Kosteneffizienz und Eigenmittelausstattung angeht, stark differiert und von Geschäftsgebiet, Kundenstruktur und letztlich auch Größe des Instituts abhängt.

Nach Beantwortung steht der institutsindividuelle Plan zur Schließung der Ergebnislücke differenziert nach Maßnahmenpaketen fest.

Wichtig ist, dass die Zielgrößen für Ertrag und Kosten in einem Zukunftsszenario abgebildet werden. Benchmarking allein ist nicht geeignet, die Zielstruktur von Erträgen und Kosten festzulegen, sondern dient als Mittel der Plausibilisierung, da alle Benchmarks letztlich derselben Geschäftsmodell-Logik im Ist folgen und die Situation 2020 ff. nicht abbilden können. Dennoch zeigen aktuelle Projekte, dass eine Zielkostenquote von 1,5 % der DBS eine realistische Plausibilisierungsgröße ist.

Digitalisierung

Beim Thema Digitalisierung tut sich aktuell die Mehrzahl der Institute schwer, wirksame Maßnahmen zu ergreifen. Dies hat mehrere Gründe:

- Der Themenkomplex Digitalisierung ist für die Entscheidungsträger nicht greifbar.

Der Handlungsrahmen ist häufig durch aus den unterschiedlichen Ressorts und Fachabteilungen getriebenen Einzelmaßnahmen bestimmt. Eine konkrete Digitalisierungsagenda auf Vorstandsebene wird meist nicht aufgestellt, ein Gesamtbild wird nicht erarbeitet. - Digitalisierung wird nicht konsequent vom Kunden aus gedacht.

Institute beschäftigen sich zu wenig mit den Kundenerwartungen. Häufig ist gar nicht bekannt, was sich welche Zielgruppen hinsichtlich digitaler bzw. digitalisierter Lösungen wünschen. Dabei fehlt auch der Blick in andere Branchen, in denen der Kunden häufig mit Lösungen überrascht wird. - Digitalisierung ist nicht in der Governance des Instituts verankert.

Übergreifende Verantwortlichkeiten werden nicht festgelegt. Digitalisierung wird zwar als wichtig erkannt, das konkrete Beschäftigen mit dem Themenkomplex wird aber an die Verbands- oder Spitzeninstitutsebene oder den Privatkundenverantwortlichen „abgespielt“.

Zwischenfazit: Die Institute nehmen die Bedrohungen durch Niedrigzinsphase, Regulatorik und Digitalisierung wahr, es besteht somit kein Erkenntnisproblem. Schwierigkeiten bereitet aber insbesondere der Umgang mit dem Themenkomplex „Digitalisierung“. Hier kann das Aufstellen einer institutsindividuellen Digitalisierungsagenda ein wichtiger erster Schritt sein.

Digitalisierung als zentraler Bestandteil der strategischen Agenda

Die erfolgreiche Bearbeitung des Themas Digitalisierung erfordert zunächst eine strategische Gesamtbetrachtung – Digitalisierung darf kein „Stückwerk“ sein. Grundsätzlich ist es von entscheidender Bedeutung, dass der Vorstand Verantwortung für das Thema Digitalisierung übernimmt. Operativ, wie auch für die nachfolgenden strategischen Überlegungen, empfehlen wir die Installierung eines digitalen Kernteams, bestehend aus ausgewählten Führungskräften und Multiplikatoren. Ein akzeptiertes Leitbild soll der Organisation als „Leuchtfeuer“ dienen und strategische Eckpfeiler vorgeben. In der Praxis hat sich hierfür die Aufstellung einer institutsspezifischen Digitalisierungsagenda mit vier Bausteinen bewährt:

- Erarbeitung eines digitalen Leitbilds

- Konkretisierung des Leitbilds im Geschäftsmodell

- Ableitung der Implikationen für das Betriebsmodell

- Vorbereitung der Veränderungen

Ad (1) Erarbeitung eines digitalen Leitbilds – Ziele, USPs und Leitplanken im Fokus

„Die Frage ist: Wo wollen wir den Turbo? Wo braucht es eine qualitativ umfassendere Beratung? Wo die schnellsten Prozesse? Wir müssen den idealen Weg für uns und für unsere Kunden finden.“ (Workshop-Kundenzitat)

In der Regel liegen unterschiedliche Erfahrungslevel im Bereich Digitalisierung vor. In der Anfangsphase zur Erarbeitung eines strategischen digitalen Leitbilds sollte daher das für den Projekterfolg notwendige Bewusstsein und Verständnis zum Schlagwort Digitalisierung geschärft werden – explizit auch im Vorstand. In einem Workshop sollten die Teilnehmer daher insbesondere erfahren, was es heißt, „vom Kunden aus zu denken“ und digitale Kundenerfahrungen selbst live zu erleben. Dies darf und sollte auch außerhalb des Bankenkontexts stattfinden. Hier reicht es explizit nicht, grundsätzliche Entwicklungen, Studien, Design-Thinking-Methoden etc. vorzustellen. Die Kunst eines Moderators liegt in der Auswahl eines für das jeweilige Institut geeigneten Workshop-Formats und der inhaltlichen Ausgestaltung in einer Art und Weise, dass Vorstand, Führungskräfte und Multiplikatoren gleichermaßen eingebunden sowie für das Thema begeistert werden.

Die geschaffene Transparenz über Kundenansprüche bildet sogleich die Grundlage für eine institutsspezifische Diskussion über Innovationen. Die bisher gesammelten Erfahrungen und Ansprüche werden zunächst auf das Bankgeschäft übertragen, Innovations- sowie PK- und FK-FinTech-Radare liefern einen ergänzenden detaillierten Überblick über Innovationstrends und neuartige Geschäftsmodelle. Bandbreite und Vielzahl übersteigen hier häufig Bedarf und Kapazitäten einzelner Finanzinstitute, weswegen eine Meinungsbildung mit Relevanz für das jeweilige Institut notwendig ist. Diese Bewertung der Innovationstrends sollte strukturiert auf Basis klar definierter Kriterien erfolgen, die u. a. Potenzial, Reife und Realisierungskomplexität abbilden.

Auf Basis dieser Vorarbeiten kann das Institut ein Top-Level Leitbild Digitalisierung entlang der Geschäfts- und Betriebsmodelldimensionen erarbeiten. Das Ambitionsniveau des Instituts sollte hier manifestiert, erste „smarte“ Top-Ziele abgeleitet werden. Um das Anspruchsniveau und Zielbild entsprechend auszugestalten, sollten auch strategische Überlegungen im Privat- und Firmenkundengeschäft berücksichtigt werden. Gegebenenfalls bilden Restriktionen und Leitplanken der Verbände den übergeordneten Rahmen. Das Leitbild formuliert im Ergebnis prägnant die Antwort auf das veränderte Kundenverhalten sowie die neuen Möglichkeiten und fixiert strategische Eckpfeiler im Geschäfts- und Betriebsmodell. Als solches soll es in der Folge der Organisation als „Leuchtfeuer“ dienen und stets an die Ziele erinnern.

Ad (2) Konkretisierung des Leitbilds im Geschäftsmodell sowie ad (3) Ableitung der Implikationen für das Betriebsmodell

„Wissen wir, wo der Kunde uns droht von der Fahne zu springen? Berücksichtigen wir das im Prozess? Kennen wir den neuralgischen Prozess des Kunden? Ich würde sagen: nein.“ (Workshop-Kundenzitat)

Zur Konkretisierung und Ausgestaltung der Geschäfts- und Betriebsmodelldimensionen im Zielbild sollten Vorstand und ausgewählte Führungskräfte in einer offenen Diskussionskultur Leitfragen des Geschäfts- und Betriebsmodells beantworten. Dies könnten in Abhängigkeit des Leitbilds u. a sein:

Zugangswege

- Welche Zugangswege präferieren unsere Kunden in der Zukunft?

- Welche Anforderungen ergeben sich für die einzelnen Stufen im Kaufprozess?

- …

Produkte

- Was bedeutet einfach und transparent aus Kundensicht?

- Mit welchen Produkten FK starten wir die Online-/mobile Abschlussfähigkeit?

- …

Zusatznutzen

- Welche passenden Ergänzungs-/Mehrwertservices existieren im Markt?

- Wollen wir uns tiefer gehend mit Kundenreisen befassen? Wie funktioniert das? Welche Bedarfssituationen sind besonders relevant?

- …

Prozesse

- Welche Prozesse haben aus Bank- und Kundenperspektive die größte Relevanz/den größten Handlungsbedarf?

- Wie können wir unsere Prozesse stärker mit den Wertschöpfungsprozessen unserer Kunden vernetzen (FK)?

- …

Aufbauorganisation

- Wo und wie verankern wir ein Digitalisierungsteam in Verbindung mit Methoden-Know-how?

- Welche organisatorischen Implikationen ergeben sich auf der veränderten Vertriebsoberfläche?

- …

IT

- Welche Leistungen können von der F-I-bezogen werden? Welche Potenziale bietet OS-Plus neo? (Sparkassen-Bsp.)

- Wie können wir IT-/Fach-/Kundensicht stärker integrieren (bspw. zur intelligenten Datennutzung)?

- …

Personal

- Welche Implikationen ergeben sich für das Personalportfolio?

- Wie können wir unseren Mitarbeitern Zeit und Raum geben, digitale Kompetenzen zu erwerben und zu erweitern?

- …

Nach Ausgestaltung des Zielbilds im Geschäfts- und Betriebsmodell können Handlungsfelder abgeleitet und erste Handlungsmaßnahmen identifiziert werden. Von entscheidender Bedeutung ist hier die Schaffung einer lösungsorientierten und wertschätzenden Atmosphäre, in der der Status quo treffend herausgearbeitet werden kann. Die anschließende Gap-Analyse und Priorisierung vervollständigt die Betrachtung und erlaubt eine Ableitung der wesentlichen Handlungsnotwendigkeiten.

Ad (4) Vorbereitung der Veränderungen – Konsistenz aus Botschaften und Handlungen durch vordefinierte Change-Elemente sicherstellen

„Jeder vom Vorstand bis zum Azubi sollte wissen, was Geldwäsche ist. Wenn Digitalisierung für uns ein erfolgskritischer Faktor ist, gilt es für Digitalisierung auch. Dann müssen alle wissen, worum es geht, und befähigt sein.“ (Workshop-Kundenzitat)

Um ein unternehmensweites Verständnis zur Digitalisierung und den entwickelten Leitlinien sicherzustellen, sollten jene neben den übrigen strategischen Leitlinien in der Geschäftsstrategie des Instituts verankert werden. Darüber hinaus sollte das Zielbild intern und extern klar kommuniziert werden.

Zur Sicherstellung der Konsistenz aus Botschaften und Handlungen ist die begleitende Unterstützung durch das Change-Management notwendig. Nicht zuletzt sorgt das Schlagwort Digitalisierung bei Mitarbeitern häufig für Unsicherheit und Existenzängste. Aus diesem Grund ist es wichtig, nach der Erstellung des Leitbilds die Mitarbeiterkommunikation aktiv zu gestalten. Wesentliches Element ist die Entwicklung eines Kommunikationskonzepts Digitalisierung inklusive Definition von Anforderungen digitaler Kompetenzen und „wahrheitsgemäßer Abholung“ bei gleichzeitiger Vermittlung einer gewissen Sicherheit. Darüber hinaus sollten Formate zur Vermittlung und Schulung digitaler Kompetenzen bereitgestellt werden, jedoch bei gleichzeitiger Notwendigkeit des individuellen Lernens durch den Mitarbeiter. Grundsätzlich sollte „digital“ daher auch von Führungskräften vorgelebt werden, um „Experimentierfreude“ und Überzeugung nachhaltig zu verankern.

Die externe Kommunikation sollte ein Publizieren des digitalen Leitbilds (in Teilen) umfassen, um sowohl die Verbindlichkeit zu unterstreichen als auch Bestands- und Neukunden zu aktivieren.