Robo what?

Unter dem Begriff „Robo Advice“ hat sich seit einigen Jahren die Definition des digitalen und voll automatisierten Vermögensverwalters etabliert. Diese Beschreibung greift allerdings zu weit, denn der Robo Advisor an sich ist nur die eine web- und/oder App-basierte Kundenschnittstelle zur Ermittlung des für den Investor geeigneten Risikoprofils. Er digitalisiert also lediglich die WpHG-Klassifizierung, rs, welche im klassischen Beratungsgespräch der Kundenberater übernimmt.

Die Differenzierung der Robo Advisors findet erst im nachgelagerten Prozess des eigentlichen Asset Managements statt, indem das Risikoprofil in eine strategische Asset Allokation übersetzt und diese mit konkreten Anlageprodukten umgesetzt wird.

International verwalten Robo Advisors ca. 480 Mrd. EUR Asset under Management (AuM), was ungefähr der Hälfte des deutschen Publikumsfondsmarkts entspricht. Vanguard Personal Advisor Services ist mit ca. 110 Mrd. EUR weltweit der größte Anbieter und hat somit global einen ca. 20%igen Marktanteil. Die Top-5-Robo-Advisors verwalten ca. 170 Mrd. EUR, was einem Marktanteil von ca. 40 % entspricht. Das Wachstum der Branche wird insgesamt auf über 2.300 Mrd. EUR AuM in den nächsten fünf Jahren geschätzt.

Der europäische Markt ist mit einem Volumen von ca. 14 Mrd. EUR AuM vergleichsweise klein, er entspricht in etwa der Größe des global drittgrößten Robo Advisor Betterment. In Europa wiederum ist Großbritannien mit knapp 5,5 Mrd. EUR AuM der größte Markt, gefolgt von Deutschland mit rund 3,9 Mrd. EUR AuM. Gemessen an der Einwohnerzahl stellt der luxemburgische Markt weniger als ein Hundertstel des deutschen Anlagemarkts dar und ist somit für das Privatkundenprodukt Robo Advisory ein Nischenmarkt.

Mehr Artikel auf BankingHub

Vier Robos of Luxembourg

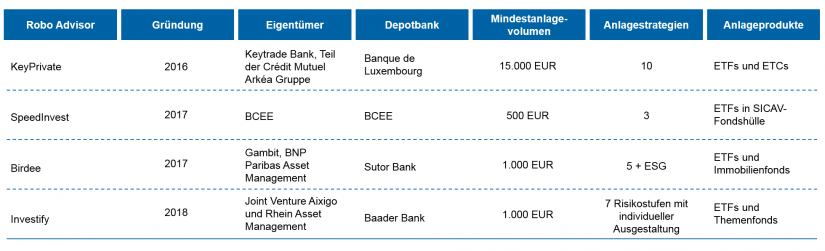

Auf dem luxemburgischen Markt sind aktuell die vier Robo Advisors KeyPrivate, Birdee, SpeedInvest und Investify aktiv.

2016 lancierte die Keytrade Bank den ersten B2C Robo KeyPrivate in Ergänzung zu ihrem Online-Brokerage-Angebot. Die Keytrade Bank gehört zur französischen Crédit-Mutuel-Arkéa-Gruppe und ist eine Tochter der Arkéa Direct Bank. Zur Umsetzung des dem Robo Advice nachgelagerten Portfoliomanagements nutzt sie die Middleware Birdee des 2007 gegründeten belgischen FinTech Gambit Financial Solutions.

2017 trat Gambit Financial Solutions mit dem eigenen Robo-Advice-Angebot Birdee in den luxemburgischen B2C-Markt ein. Gambit Financial Solutions gehört heute zum Teil der französischen BNP Paribas Asset Management.

Ebenfalls 2017 launchte die Banque et Caisse d’Epargne de l’Etat (BCEE) als erste Retailbank mit luxemburgischen Wurzeln den Robo Advisor SpeedInvest. BCEE ist die luxemburgische Sparkasse und vollständig in Staatsbesitz.

Seit 2018 ist auch Investify auf dem Markt präsent. Der Robo Advisor ist bereits seit 2015 in Deutschland aktiv und eine Tochter des deutschen FinTech Axigo, welches ähnlich wie Gambit Financial Solutions seine Softwarebausteine auch im B2B-Geschäft platziert.

Robo Advisors: Investitionsstrategien und Rebalancing

Ein Blick auf die Investmentansätze der vier Robo Advisors zeigt das klassische Bild von einfachen, meist über ETFs umgesetzten Strategien. Die angebotenen Vermögensverwaltungen unterscheiden sich bezüglich ihrer strategischen Allokationen in der Anzahl der Risikoprofile (drei bis zehn), der Zahl an eingesetzten ETFs und Investmentfonds sowie der Individualisierbarkeit durch den Kunden. Alle Anbieter bezeichnen ihre strategische Asset Allokation als aktiv mit bis zu täglichem Rebalancing.

SpeedInvest, der Robo Advisor der luxemburgischen Sparkasse, positioniert sich mit nur drei Strategien (cautious, balanced und dynamic) als Basisanbieter. Je nach Anlagehorizont, finanziellen Möglichkeiten und Risikoappetit wird dem Anleger eine strategische Allokation mit 80 % Aktien und 20 % Anleihen in der „dynamic“-Strategie, 50 % Aktien und 50 % Anleihen in der „balanced“-Strategie oder 20 % Aktien und 80 % Anleihen in der „cautious“-Strategie angeboten. Die Umsetzung der jeweiligen Asset Allokation erfolgt mit ETFs innerhalb eines SICAV-Fonds, der dem Kunden ins Depot gebucht wird.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Birdee bietet seinen Kunden fünf strategische Allokationen (defensive, stable, moderate, protector, dynamic) nach einem ähnlichen Aufbau aus Anleihen- und Aktien-ETFs und alloziert zudem Immobilienfonds in den risikoreicheren Strategien. Darüber hinaus werden ESG-Ausgestaltungen angeboten. Anders als bei SpeedInvest findet die Umsetzung der gewählten Strategie nicht durch Investition in eine SICAV-Fondshülle statt, sondern die ETFs und Fonds werden – wie auch bei allen anderen Anbietern – direkt auf dem Kundenkonto gehandelt.

Bei KeyPrivate wird der Anleger in eines von zehn Risikoprofilen alloziert, die sich in ihrer Gewichtung von Aktien, Anleihen, Rohstoffen und Cash unterscheiden. Zur Investition in den Aktienanteil kommen fünf ETFs (Aktien der Eurozone, amerikanische Aktien, japanische Aktien, Schwellenländeraktien und Aktien des Wirtschaftsraums Pacific Ocean (ex. Japan)) zum Einsatz. Zur Investition in den Anleihenanteil werden ebenfalls fünf ETFs (Inflation-linked, Schwellenländeranleihen, High-Yield-Anleihen, Unternehmens- und Staatsanleihen der Eurozone) verwendet. Für die Investition in Rohstoffe stehen ETCs auf Gold und Edelmetalle zur Verfügung. KeyPrivate nutzt die Birdee-Technologie, sodass beide Anbieter zur Bestimmung der strategischen Asset Allokation auf einem Black-Litterman-Portfoliooptimierungsalgorithmus basieren, ergänzt um die jeweilige Hausmeinung der Anlageexperten.

Bei Investify werden die Kunden auf Basis eines proprietären Scorings in sieben Risikoklassen alloziert. Die eingesetzten ETFs und Themenfonds werden in Abhängigkeit von ihrer historischen Volatilität ebenfalls in sieben Risikoklassen alloziert. Die Zuordnung der Investments zum Kunden erfolgt auf Basis einer linearen Risikoallokation, indem der individuelle Risikoscore durch kapitalgewichtete Investments unterschiedlich und individuell abgebildet wird. Ein Kundenportfolio setzt sich stets aus der Basisanlage und den vom Kunden optional gewählten Themeninvestments zusammen, sodass im Durchschnitt ca. 21 Produkte auf einem Kundenkonto alloziert sind. Investify positioniert sich somit als Robo Advisor mit einer höchstmöglichen Individualisierbarkeit durch den Kunden und spricht somit eher erfahrene Anleger mit dem Wunsch nach einer eigenen Einflussnahme an.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Robo Advisors: Performance und Transparenz

Anders als im Fondsbereich, in dem die Produktqualität transparent über den Fondspreis gemessen werden kann, ist die Asset-Management-Leistung der Robo Advisors intransparent, da die Strategien auf den individuellen Kundenkonten umgesetzt werden, und die Performance nicht zertifiziert veröffentlicht wird.

Um diese Schwäche auszugleichen und Transparenz in den deutschen Markt zu bringen, zeigt brokervergleich.de einen Echtgeldtest, bei dem die Webseitenbetreiber bei allen deutschen Anbietern ein Depot mit i. d. R. ausgewogenem Risikoprofil eröffnet haben, um die Performancedaten online zur Verfügung zu stellen. Allerdings können so lediglich für Investify, das auch auf dem deutschen Markt aktiv ist, bei brokervergleich.de Performancedaten angesehen werden. KeyPrivate veröffentlicht auf seiner Webseite Quartalsberichte, in denen die Performance der zehn verschiedenen Anlagestrategien ausgewiesen wird. Für SpeedInvest und Birdee werden keine Daten veröffentlicht.

Robo Advisors: Minimalinvestment

Auch beim geforderten Mindestanlagevolumen unterscheiden sich die Anbieter deutlich. Während SpeedInvest mit 500 EUR und Birdee sowie Investify mit 1.000 EUR niedrige Einstiegsvolumina in ihrem Geschäftsmodell verankert haben, spricht KeyPrivate Kunden erst ab einem Einstiegsvolumen von mindestens 15.000 EUR an.

Robo Advisors: Managementgebühr und Fondskosten

Ein Blick auf die Kostenstruktur der Robo Advisors zeigt geringe Unterschiede. Es wird eine Managementgebühr vom Anbieter verlangt, die zwischen 0,25 % p. a. und 1 % p. a. liegt. Für die Führung des Depots, auf dem die Anlagestrategie umgesetzt wird, fallen keine weiteren Kosten seitens der eingesetzten Depotbanken und auch keine zusätzlichen Transaktionskosten bei einer Portfolioumschichtung z. B. im Rahmen des Rebalancing oder bei Ein- und Auszahlungen an.

Da die Umsetzung der Strategien bei allen Anbietern hauptsächlich durch ETFs auf Aktien und Anleihen erfolgt, liegen die Fondskosten bei minimal ca. 0,30 % p. a. Durch den Einsatz von Investmentfonds fallen bei Birdee und Investify je nach Allokation und individueller Ausgestaltung höhere Fondskosten an.

Auffällig ist die Kostenstruktur bei SpeedInvest. Hier werden nur 0,25 % p. a. (exkl. MwST.) Managementgebühr verlangt, aber zusätzlich fallen 1 % p. a. Fondskosten für die SICAV an. Da in der SICAV-Fondshülle ETFs liegen, ist davon auszugehen, dass der Kunde somit auf Gesamtkostenbasis zusätzlich minimal ca. 0,30 % p. a. für diese zahlt und somit ähnliche Gebühren wie bei den anderen Robo Advisors anfallen.

KeyPrivate scheint tatsächlich der günstigste Anbieter aufgrund der niedrigen Management- und Fondskosten zu sein. Eine genaue Analyse lässt sich aber nur im tatsächlichen Livebetrieb mit Echtgeld erstellen.

Fazit zu Robo Advisors in Luxemburg – klein, aber fein

Das Marktpotenzial für luxemburgische Robo Advisors ist im europäischen Vergleich klein. Gleichzeitig wurde von vier Anbietern bereits ein adäquates Angebot geschaffen, welches dem Einsteiger ein einfaches Anlegen über drei Basisstrategien ermöglicht und dem versierten Anleger Individualisierbarkeit anbietet. Eine tatsächliche Diffusion in den Massenmarkt erwarten wir auch erst dann, wenn der Robo Advice zum Standardangebot jeder Bank gehört.