Vorstellung Open Banking

Open Banking gilt als einer der potenziell größten Innovationstreiber im Finanz- und Kapitalmarkt.

Können Sie das Konzept und die Implikationen von Open Banking kurz erläutern?

Open Banking ist ein Konzept, das es Bankkunden ermöglicht, ihre Finanzdaten und -dienstleistungen mit Drittanbietern zu teilen, wenn sie dem zustimmen. Mithilfe von Open Banking kann sich die geschlossene Finanzwelt zu einem offenen, kundenzentrierten Ökosystem entwickeln und so Kunden, Banken und weitere Anbieter wie FinTechs miteinander verbinden.

Open Banking basiert auf regulatorischen Rahmenbedingungen wie der EU-Zahlungsdiensterichtlinie PSD2, die autorisierten Drittanbietern den Zugang zu Kontoinformationen und Zahlungsdiensten eröffnet.

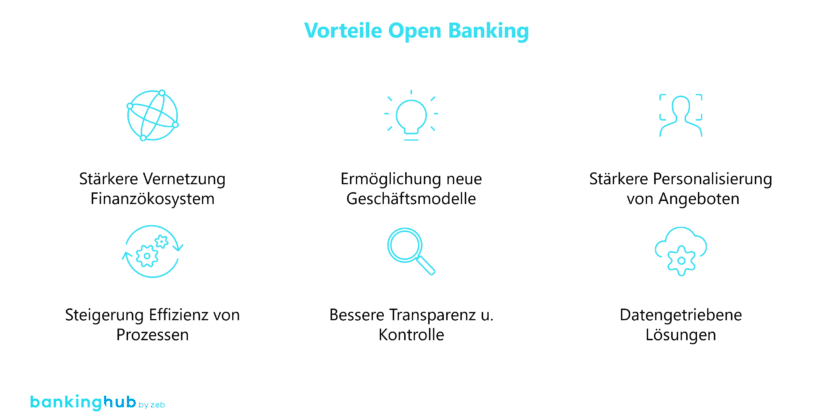

Für die Zukunft der Finanzbranche ist Open Banking von großer Bedeutung, da es neue Geschäftsmodelle und Partnerschaften ermöglicht und so neue Chancen sowohl für Kunden als auch für Anbieter schafft. Es trägt dazu bei, Prozesse neu zu gestalten und ein stärker vernetztes Finanzökosystem herzustellen. Durch die Nutzung von APIs, Plattformen und der Cloud stellen die Banken ihren Kunden datenbasierte Lösungen zur Verfügung, die den Echtzeitzugriff auf Daten verbessern und die Entscheidungsprozesse optimieren.

Auch wir als zeb sehen großes Potenzial im Einsatz von Open Banking und beobachten erste Use-Cases. Wie kann aus Ihrer Sicht Open Banking traditionelle Bankpraktiken verändern?

Open Banking kann traditionelle Bankpraktiken verändern, indem es den Kunden mehr Auswahl, Transparenz und Kontrolle über ihre Finanzdaten und -dienstleistungen bietet. Durch die Öffnung von Schnittstellen für Drittanbieter können Kunden von innovativen und personalisierten Angeboten profitieren. Banken können durch Open Banking ihre Wettbewerbsfähigkeit und Effizienz steigern, indem sie neue Geschäftsmodelle, Partnerschaften und Plattformen entwickeln.

Allerdings stellt Open Banking traditionelle Banken auch vor Herausforderungen wie den Schutz von Kundendaten, die Einhaltung regulatorischer Anforderungen, die Anpassung von Organisationsstrukturen sowie die Bewältigung eines erhöhten Wettbewerbsdrucks.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Entwicklung und Ausblick

Nach unseren Recherchen ist Open Banking fast ein Jahrzehnt alt. Sind die von den Open-Banking-Initiativen versprochenen Vorteile bereits eingetreten?

Open Banking ist in der Tat fast ein Jahrzehnt alt, hat aber in den letzten Jahren an Dynamik gewonnen – vor allem in Europa, wo die bereits erwähnte PSD2-Richtlinie den rechtlichen Rahmen für den Datenaustausch zwischen Banken und Drittanbietern geschaffen hat. Zu den bereits eingetretenen Vorteilen von Open Banking zählt eine größere Auswahl für die Kunden von Finanzdienstleistern, da sie ihre Finanzdaten mit bevorzugten Drittanbietern teilen können. Außerdem gibt es mehr Wettbewerb und Innovation im Finanzsektor durch neue Geschäftsmodelle, die den Kunden bessere und individuellere Produkte bieten. Ein weiterer Vorteil ist ein effizienterer und schnellerer Zahlungsverkehr durch Open-Banking-Zahlungen, die niedrige Kosten und Echtzeitabwicklung ermöglichen.

Jedoch gibt es Herausforderungen, die die volle Ausschöpfung der Vorteile von Open Banking behindern. Dazu zählt mangelnde Kundenakzeptanz, da viele Kunden noch nicht über die Vorteile von Open Banking informiert sind oder Bedenken hinsichtlich Sicherheit und Datenschutz haben. Uneinheitliche regulatorische Standards und technische Spezifikationen erschweren zudem die Interoperabilität und Skalierbarkeit von Open-Banking-Lösungen. Weiterhin bestehen Widerstand und Anpassungsschwierigkeiten bei traditionellen Banken, die ihre gegenwärtigen Geschäftsmodelle, Organisationsstrukturen und IT-Systeme ändern müssen, um mit den neuen Anforderungen Schritt zu halten.

Welche Entwicklungen lassen sich derzeit im Open Banking beobachten?

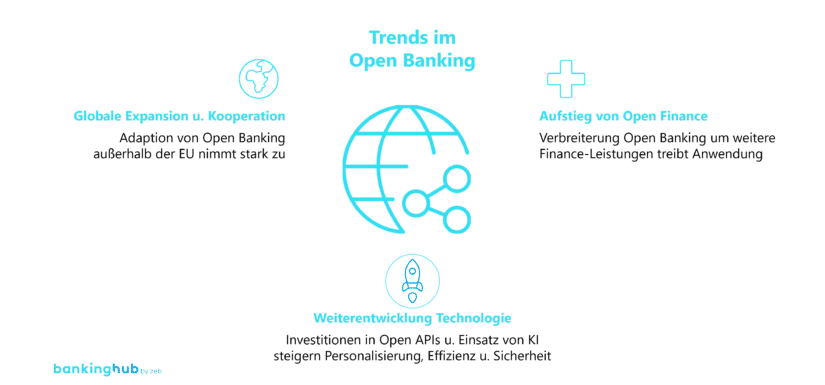

Es ist bemerkenswert, wie schnell sich Open Banking derzeit ausbreitet. Sowohl Banken als auch FinTechs erkennen zunehmend die Vorteile einer Kooperation im Open-Banking-Ökosystem. Banken profitieren von der Agilität und Innovationskraft der FinTechs, während die FinTechs ihrerseits aus der Reichweite und Expertise der Banken Vorteile ziehen. Aus diesem Grund breitet sich der Einsatz von Open Banking aktuell auch über Europa hinaus nun vermehrt in anderen Weltregionen aus. Die Ansätze und Reifegrade variieren dabei je nach Aktivitätsgrad der Banken, FinTechs und Regulierungsbehörden in den jeweiligen Regionen.

Zudem gewinnt Open Finance, als Erweiterung von Open Banking auf andere Finanzbereiche wie Versicherungen, Kapitalanlage und Pensionspläne, zunehmend an Akzeptanz. Es ermöglicht Kunden, einen umfassenden Überblick über ihre finanzielle Situation und Vorschläge für die besten Lösungen für ihre spezifischen Anforderungen zu erhalten. Die Relevanz von Open Finance wächst kontinuierlich, wie eine Umfrage von Finastra unter deutschen Unternehmen im Jahr 2023 zeigt. Mehr als 90 % der befragten Unternehmen gaben dort an, dass Open Finance ein Muss oder wichtig ist. Diese Entwicklung korrespondiert mit steigenden Investitionen in Open APIs. Ein Viertel der Institute plant, diese Technologie innerhalb der nächsten 12 Monate zu entwickeln oder einzusetzen – ein Anstieg gegenüber 18 % im Vorjahr.

Weiterhin werden Open-Banking-Lösungen immer ausgereifter. Hier spielt z. B. der Einsatz von künstlicher Intelligenz (KI) eine entscheidende Rolle. KI ermöglicht es Anbietern, noch kundenspezifischere Produkte anzubieten, und fördert die Steigerung der Effizienz und Sicherheit von Open-Banking-Lösungen. Darüber hinaus tragen Fortschritte in der Verschlüsselung, Authentifizierung sowie bei Zustimmungslösungen zu einer größeren Sicherheit der Kundendaten und damit einer breiteren Akzeptanz bei.

Anwendungsfälle aus dem Kapitalmarkt

Wie kann Open Banking bzw. Open Finance zur Weiterentwicklung von Geschäftsmodellen beitragen und neue Möglichkeiten insbesondere auf den Kapitalmärkten schaffen?

Durch verschiedene Ansätze können Open Banking und Open Finance die Weiterentwicklung von Geschäftsmodellen und die Schaffung neuer Möglichkeiten auf den Kapitalmärkten unterstützen, darunter die Integration von Bank- und Nicht-Bank-Dienstleistungen. Hierbei geht es vor allem um die Kombination von Zahlungsverkehrs-, Kredit-, Versicherungs- und Anlageprodukten, die darauf abzielen, individuellen Kundenanforderungen gerecht zu werden.

Darüber hinaus tragen Open Banking und Open Finance zur Schaffung von Plattformen und Ökosystemen bei, welche unterschiedliche Finanzakteure miteinander verbinden. Diese Ökosysteme bieten einen Mehrwert für alle Beteiligten, indem sie beispielsweise Broker, Börsen, Asset Manager, Regulierungsbehörden und Kunden vernetzen. Dies fördert nicht nur die Zusammenarbeit, sondern auch die Innovation im Finanzsektor.

Ein weiterer wichtiger Aspekt ist die Unterstützung der Nutzung von Daten und künstlicher Intelligenz. Open Banking und Open Finance ermöglichen, umfangreiche Daten zu nutzen und durch KI-Technologien zu analysieren. Dies führt zu Verbesserungen in verschiedenen Bereichen wie der Optimierung von Risiko-, Preis- und Portfoliostrategien, dem Erkennen von Marktchancen und -trends sowie der Anpassung von Produkten und Dienstleistungen an individuelle Kundenprofile. Somit spielen Open Banking und Open Finance eine entscheidende Rolle bei der Transformation und Anpassung von Geschäftsmodellen im Finanzsektor.

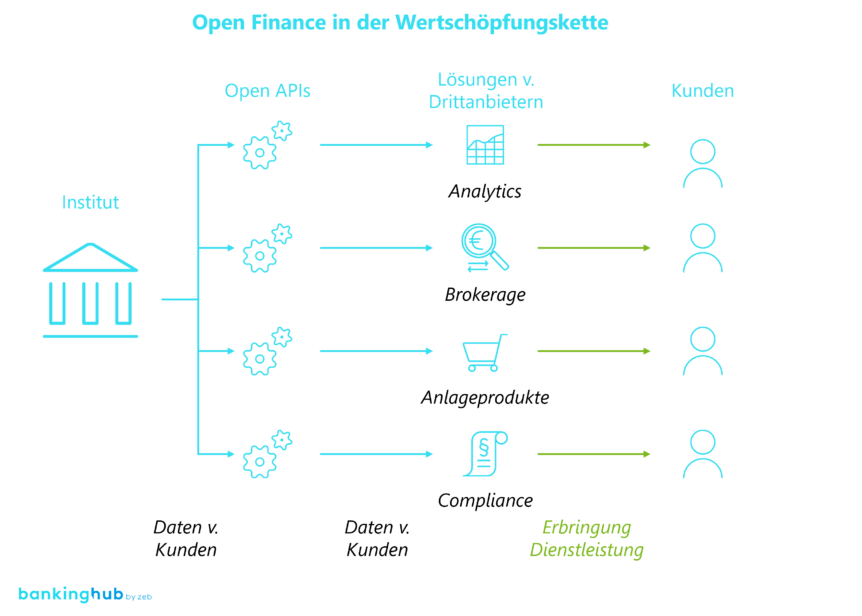

Wie können Open Banking bzw. Open Finance in die Wertschöpfungskette der Kapitalmärkte integriert werden? Was sind die Use-Cases?

Für die effektive Integration von Open Finance in die Wertschöpfungskette im Bereich der Kapitalmärkte sehen wir z. B. die folgenden Anwendungsfälle:

Beginnend mit dem Risikomanagement kann Open Finance detailliertere und aktuellere Daten über Engagements, Gegenparteien und Marktbedingungen bereitstellen. Dies führt zu einer höheren Genauigkeit und Zuverlässigkeit von Risikomodellen, Stresstests sowie Szenarioanalysen und unterstützt die Einhaltung von regulatorischen Auflagen wie Basel III und MiFID II.

Beim Liquiditätsmanagement kann Open Finance Finanzinstitute dabei unterstützen, ihre Liquidität und ihren Cashflow zu optimieren. Dies erfolgt durch den Zugriff auf Echtzeitdaten von verschiedenen Bankkonten und Zahlungsdienstleistern. Ein solcher Ansatz ermöglicht schnellere und günstigere grenzüberschreitende Zahlungen, verbesserte Prognosen und Absicherungen sowie eine effizientere Allokation von Kapital und Finanzmitteln.

Nicht zuletzt kann Open Finance auch die Kundenzufriedenheit in Kapitalmarktunternehmen steigern. Durch das Angebot von maßgeschneiderten Produkten und Dienstleistungen kann Open Finance zur Erhöhung der Kundenbindung und -loyalität beitragen sowie neue Segmente und Märkte erschließen. Zu diesem kundengerecht angepassten Angebot gehören beispielsweise eine dynamische Preisgestaltung, individuelle Beratung und automatisierte Ausführung.

Finastras Open-Banking-Lösungen

Können Sie einen Überblick über Finastras Lösungen im Zusammenhang mit Open Banking und Open Finance geben sowie ein konkretes Beispiel inklusive Hauptmerkmalen und Herausforderungen beschreiben?

Finastra bietet eine Reihe von Lösungen an, die Open Banking ermöglichen und unterstützen, da sie auf einer offenen Architektur basieren, die die Zusammenarbeit und Innovation in der Finanzbranche beschleunigt. Ein prägnantes Beispiel für eine solche Open-Banking-Lösung ist unsere Plattform „FusionFabric.cloud“. Sie zeichnet sich durch ihre Offenheit aus, indem sie es ermöglicht, APIs zu erstellen und zu nutzen, die verschiedene Bereiche wie Risikomanagement, Collateral Management oder Meldewesen abdecken. Zudem basiert die Plattform auf einer sicheren und zuverlässigen Cloud-Infrastruktur und gewährleistet dadurch eine hohe Verfügbarkeit sowie Flexibilität. Das wiederum sorgt für Skalierbarkeit. FusionFabric.cloud dient als gemeinsamer Marktplatz für APIs und fördert damit die Zusammenarbeit zwischen den verschiedenen Finanzakteuren.

Diese Lösung adressiert verschiedene Herausforderungen in der Finanzdienstleistungsbranche. Sie beschleunigt die Innovation im Finanzsektor, indem sie den Zugang zu neuen Technologien, Partnern und Märkten ermöglicht, was wiederum neue Geschäftsmodelle und Produkte hervorbringt. Mögliche Lösungen decken das Privat- und Firmenkundengeschäft, den Zahlungsverkehr, das Kreditwesen, das Treasury und die Kapitalmärkte ab. Zudem verbessert die Plattform die Kundenbindung und ‑zufriedenheit, dadurch dass sie Kunden mehr Transparenz über ihre Finanzdaten bietet und optimierte Lösungen empfiehlt. Durch die App-Ökonomie, die neue Geschäftsmodelle und Kundenangebote ermöglicht, werden die besten Innovationen aus dem Finanzsektor zusammengeführt und die Zusammenarbeit sowie der Austausch von Ideen und Technologien erleichtert. Nicht zuletzt erhöht FusionFabric.cloud die Effizienz und Sicherheit der Prozesse, indem sie die mit traditionellen IT-Systemen und -Schnittstellen verbundenen Aufwände und Fehlerquoten reduziert.

Zusammenfassend lässt sich sagen, dass Finastra mit FusionFabric.cloud die Art und Weise verändern will, wie moderne Bankensoftware entwickelt, bereitgestellt und genutzt wird, um die neue Ära der Innovation und Zusammenarbeit im Finanzsektor zu unterstützen.