Ist Eigenkapital eigentlich trotz besserer Ergebnisse noch ein Engpass?

Die Zinswende hat in den vergangenen beiden Jahren die Gewinn- und Verlustrechnung von Regionalbanken und Sparkassen deutlich stabilisiert. Einerseits hat der weiterhin geringe Zinsaufwand ermöglicht, dass Regionalbanken und Sparkassen gute Ergebnisse schreiben und entsprechend Eigenkapital thesaurieren konnten. Andererseits ist auch die Kreditnachfrage, beispielsweise bei den Wohnungsbaudarlehen, deutlich zurückgegangen, was die Belastung der Eigenmittel im Sinne risikogewichteter Aktiva (RWA) zumindest nicht weiter verstärkt hat.

Demzufolge könnte man meinen, dass Eigenkapital zukünftig keine wesentliche Engpassgröße von Regionalbanken und Sparkassen sein wird – aber ist dem so?

Drei Gründe stehen dieser Annahme direkt entgegen:

- Die Umsetzung der CRR III führt unmittelbar zu Änderungen. Gerade in den Portfolios, die die Institute genutzt haben, um in Zeiten der Niedrigzinsen Erträge zu generieren (Immobilien, Aktien), oder auch bei den Beteiligungen ändern sich die Risikogewichte derart, dass die EK-Belastung ansteigt.

- Die Wirtschaft steht vor einer massiven Transformation. Vor dem Hintergrund von ESG werden sowohl die Privat- als auch die Firmenkunden der Regionalbanken und Sparkassen ergänzende Finanzierungen benötigen, sei es für die energetische Sanierung, die Elektrifizierung von Fuhrparken, zur Finanzierung ganz neuer Geschäftsideen oder eben zur Transformation von Unternehmen auf dem Weg zu geringerer CO2-Belastung. Dadurch werden die Nachfrage nach Finanzierungen und entsprechend die Eigenmittelbelastung steigen.

- Durch die Einführung der beiden Risikotragfähigkeitskreisläufe sind die Regionalbanken und Sparkassen aufgefordert, Risiken sowohl ökonomisch als auch normativ zu messen, zu steuern und zu melden. Welche Implikationen dies bei ihnen auf die Eigenmittelanforderungen der Aufsicht haben wird, bleibt abzuwarten – eine Entlastung der Eigenmittel wirkt nach aktueller Lage aber unwahrscheinlich, zumal auch durch die Integration von ESG-Risiken weitere Implikationen im Raum stehen.

Eines ist klar: Selbst wenn die Institute weiter Eigenkapital thesaurieren können, bleibt das Eigenkapital auf Sicht ein Engpass. Da die Option, Kreditanfragen nicht mehr bedienen zu können, völlig konträr zu Auftrag und Geschäftsmodell von Regionalbanken und Sparkassen ist, gilt es, weitere Wege zur Stabilisierung der EK-Quoten und zur Generierung von freiem Eigenkapital zu finden.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Warum wird der IRBA attraktiver für Regionalbanken und Sparkassen?

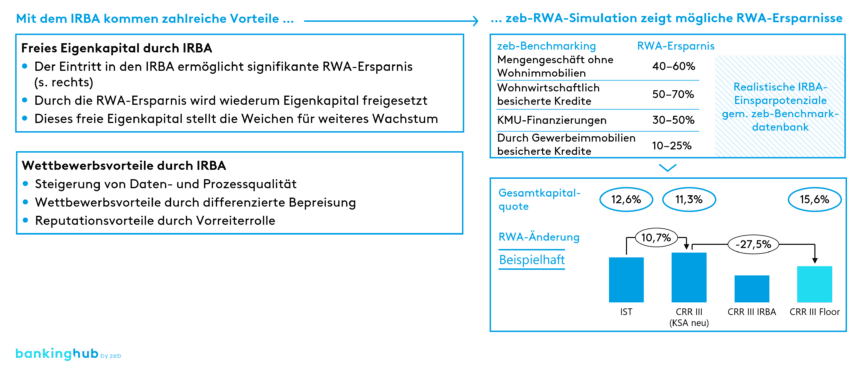

Die CRR III erlaubt den Instituten ab 2025 eine größere Flexibilität in der Auswahl der relevanten Geschäftsfelder für den IRBA als bisher. Durch den Wegfall der Austrittsschwelle von 92 % muss nicht mehr nahezu das vollständige Geschäft einer Bank oder Sparkasse in den IRBA gehoben werden. Durch die Möglichkeit, unter CRR III den Fokus vielmehr auf ausgewählte (Sub-)Forderungsklassen zu legen, wird es gerade Regionalbanken erstmals ermöglicht, ausschließlich für ihr Geschäftsmodell typische Forderungsklassen wie immobilienbesichertes Kreditgeschäft oder Kredite mit Privat- und Firmenkunden in den IRBA zu heben – genau diejenigen Portfolios, für die nach Erfahrung von zeb substanzielle RWA-Einsparpotenziale in Aussicht stehen.

Diese RWA-Potenziale sind selbstverständlich institutsindividuell. Auf Basis von zeb-Benchmarks und zeb-Projekterfahrungen zeichnet sich gleichwohl ab, dass bei vielen Regionalbanken das maximale Potenzial i. H. v. rund 27,5 % RWA-Reduzierung[2] gegenüber dem KSA verwirklicht werden kann.

Ein Anstieg der Kapitalquoten um 4 bis 5 Prozentpunkte ist dabei nicht unrealistisch. Das freigesetzte Eigenkapital kann somit zur Ausweitung von Geschäftsaktivitäten und weiteren Ertragsgenerierung genutzt werden.

Darüber hinaus entstehen durch die Nutzung des IRBA weitere Vorteile. So können geringere EK-Kosten im Rahmen der Bepreisung von Krediten weitergegeben werden. Insbesondere im umkämpften Marktumfeld ist dies ein Wettbewerbsvorteil. Zudem sorgt die Erfüllung der strengen IRBA-Umsetzungsanforderungen für eine gesteigerte Daten- und Prozessqualität in den Regionalbanken und Sparkassen. Letztlich resultieren daraus auch ein Reputationsvorteil durch Einnehmen einer Vorreiterrolle bei der Einführung des IRBA und eine Verbesserung der Steuerungsqualität.

Was bedeutet das aber dann konkret für die Umsetzungsanforderungen?

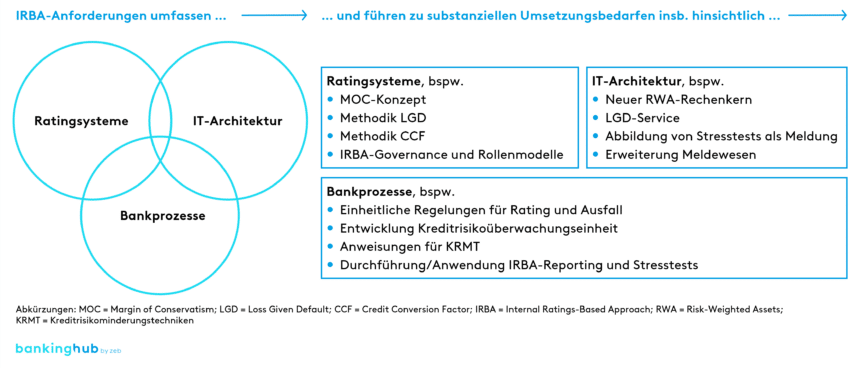

Eine IRBA-Einführung ist mit substanziellen Umsetzungsanforderungen insbesondere in Bezug auf die Ratingsysteme, IT-Architektur sowie Bankprozesse verbunden.

Das liegt daran, dass Modelle nur dann verlässlich funktionieren, wenn die Daten für die Modellentwicklungen und -validierungen in hoher Qualität vorliegen. Sie liegen jedoch nur dann in hoher Qualität vor, wenn die zugrunde liegenden Bankprozesse die geforderte Qualität gewährleisten.

Letztlich ist eine IRBA-Umsetzung daher immer ein Prozessoptimierungs- und Datenqualitätsprojekt. Genau das ist nach zeb-Erfahrung DIE Herausforderung für die IRBA-Institute, was die nachfolgende Grafik konkretisiert.

Neben den Anpassungsbedarfen an Ratingsystemen sowie Bankprozessen muss die IT-Architektur in der Lage sein, zusätzlich zu allen KSA-Anforderungen parallel auch alle IRBA-Anforderungen, z. B. an den RWA-Rechenkern oder das Meldewesen, zu erfüllen.

IRBA-Implementierungsprojekte sind somit stets mehrjährige Vorhaben. Aber auch der Betrieb des IRBA sorgt für höhere laufende Kosten. So sind beispielsweise für die Themen der Datenqualität und ebenso der Validierung der Modelle zusätzliche Fachkräfte mit spezifischem Know-how erforderlich.

Um diese substanziellen Umsetzungsanforderungen zu meistern, setzen gerade Regionalbanken auf Verbundlösungen. Dies bringt für die beteiligten Banken gleich mehrere Vorteile.

Sämtliche übergreifenden Umsetzungsthemen können zentral entwickelt und den Verbundinstituten bereitgestellt werden. Sowohl die Entwicklungsaufwände als auch die laufenden Kosten werden durch ihre Verteilung für das einzelne Institut geringer. Zudem können deutliche Synergien im Rahmen des aufsichtlichen Zulassungsprozesses generiert werden. Allerdings sieht dies auch vor, dass die Umsetzung der IRBA-Anforderungen möglichst konsistent über alle beteiligten Verbundinstitute erfolgt, was institutsindividuellen Lösungsansätzen enge Grenzen setzt.

Für Regionalbanken ist es nach den Erfahrungen von zeb aus der Begleitung von IRBA-Vorstudien bzw. IRBA-Quick-Checks zielführend, zusammen mit zentralen Dienstleistern eine gesamthafte Abschätzung der Vorteilhaftigkeit, der Umsetzungsanforderungen sowie der konkreten Lösungsansätze zu konkretisieren. Quasi automatisch erfolgen bei solch einer Analyse auch ein Wissenstransfer über zentrale Spezifika des IRBA und damit ein zusätzlicher Zugewinn.

Kennen Sie schon den zeb.regulatory.hub?

Das Compliance-Management-Tool unterstützt Sie dabei, die für Sie relevanten Regularien in der Finanzbranche zu erkennen und zu erfüllen.

Dabei sind die Informationen für unterschiedliche Entscheiderebenen aufbereitet – sei es für das obere Management oder ausgewiesene Spezialist:innen.

Fazit: IRBA in Regionalbanken

In der Gesamtabschätzung der Vor- und Nachteile hat sich nach Erfahrung von zeb insbesondere für größere Regionalbanken und Sparkassen in der Regel eine deutliche Vorteilhaftigkeit des IRBA herausgestellt. Daher ist es nicht verwunderlich, dass aktuell entsprechende Bestrebungen sowohl in der genossenschaftlichen als auch in der Sparkassen-Finanzgruppe im Markt zu beobachten sind.

Immer mehr Regionalbanken im Verbund „machen sich auf den Weg in den IRBA“ oder beschäftigen sich zumindest konkret mit der Vorteilhaftigkeit seiner Anwendung.